消費及服務行業受生產總值提升和消費升級影響,依託O2O、網際網路+及資本市場利好的創業環境,其發展勢頭良好,但近階段增速放緩,融資規模有所回落。根據投中集團旗下金融資料產品CVSource統計顯示,2015年度消費及服務行業VC/PE融資案例數量138起,融資規模為39.07億美元,融資均值2,831萬美元,融資案例數量小幅增長,融資規模大幅滑落,不及2014年度融資規模的1/2,融資均值驟減。

2015年消費及服務行業併購宣佈交易案例達到588起,披露交易規模526.41億美元,完成併購交易案例數量246起,完成交易規模達100.84億美元。綜合來看,2015年消費及服務行業併購市場活躍宣佈交易案例數量創6年新高,併購規模大幅回升。

受IPO暫停影響,2015年國內消費及服務行業IPO企業僅22家, IPO融資規模25.77億美元,IPO融資金額均值為1.17億美元。22起IPO企業中,上交所上市7家,深交所4家,港交所5家,香港聯合交易所創業板3家;海外上市3家,納斯達克、倫交所創業板、澳洲證交所各1家。

VC/PE融資交易活躍 融資規模大幅滑落

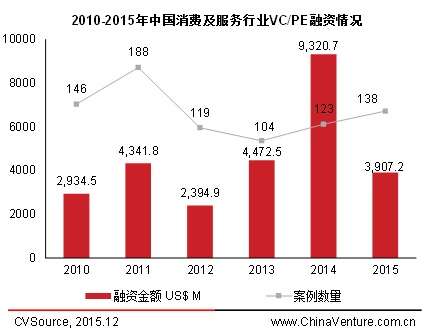

根據投中集團旗下金融資料產品CVSource統計顯示,2015年度消費及服務行業VC/PE融資案例數量138起,融資規模為39.07億美元,融資均值2,831萬美元。與2014年相較融資案例數量增長12.2%,融資規模下降58.08%,融資均值下降62.64%。2015年度消費及服務行業融資案例數量小幅增長,融資規模大幅滑落,不及2014年度融資規模的1/2,融資均值驟減。(見圖1)

需要特別說明的是,2014年度融資總規模高達93.21億美元,其中和記黃埔向淡馬錫出售屈臣氏24.95%股權,涉及資金440億港元(約58.2億美元)。僅本次重大交易涉及金額已超過近5年全年水平,拉高2014年融資總規模。因此從近五年平均水平來看,融資市場活躍度繼續升溫,交易規模有所回落,走勢趨於平穩。

圖1 2010年至2015年國內消費及服務行業VC/PE融資情況

從融資輪次來看,2015年消費及服務行業VC/PE融資的138起案例中,VC輪次的案例數量共計113起,且融資規模達10.2億美元,佔2015年行業融資規模的26.1%。投資者更傾向於VC輪次的投資,一些O2O、網際網路+創業專案尤為受到關注。PE-Growth輪次的融資規模26.58億美元,佔融資總規模的68.03%,但案例數量僅有18起。PE-PIPE輪次的案例僅有5起,融資規模達1.87億美元。PE-Buyout輪次融資案例數量僅2起,融資規模為0.43億美元。縱觀2010-2015年,2015年消費及服務行業VC/PE融資交易較活躍,但融資規模迴歸平穩。

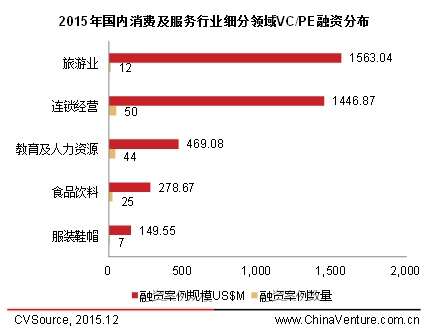

從細分領域看,2015年消費及服務行業VC/PE融資案例中,旅遊業案例數量僅12起,但融資規模高達15.63億美元,佔比40%,融資均值超1.3億美元;連鎖經營融資案例50起,融資規模達14.46億美元,佔比37.03%;教育及人力資源融資案例44起,融資規模達4.69億美元,佔比12.01%;食品飲料融資案例25起,融資規模達2.79億美元,佔比7.13%;服裝鞋帽融資案例7起,融資規模達1.5億美元,佔比3.83%。(見圖2)

圖2 2015年國內消費及服務行業細分領域VC/PE融資分佈

盤點2015年國內消費及服務行業獲得VC/PE融資十大重點案例,專注於旅行度假短租的Airbnb(空中食宿)獲得高達15億美元的投資,領投方包括General Atlantic Inc、中國的高瓴資本 ,以及老虎全球基金。另一家專為都市白領打造的連鎖公寓–魔方公寓獲得華平1.4億美元投資,是公寓行業最大投資之一。魔方公寓完成融資後,將加快擴張步伐,宣佈啟動“公寓+”戰略,打造滿足青年居住生活的一站式生活服務平臺。中小學線上教學平臺一起作業網於年初完成1億美元融資。參與本輪融資的包括H Capital,淡馬錫、DST和順為基金等,由H Capital領投。華興資本為本輪融資的獨家財務顧問。(見表1)

表1 2015年國內消費及服務行業獲得VC/PE融資重點案例

消費及服務行業併購市場持續升溫 併購規模激增

根據投中集團旗下金融資料產品CVSource統計顯示,2015年消費及服務行業併購宣佈交易案例達到588起,披露交易規模526.41億美元,與2014年同行業相較,宣佈併購案例數量增長了30.38%,披露交易金額增長150.62%。2015年同行業完成併購交易案例數量246起,完成交易規模達100.84億美元,同2014年相較,完成併購案例數量增長66.22%,完成併購交易規模下降13.91%。綜合來看,2015年消費及服務行業併購市場活躍宣佈交易案例數量達6年最高,併購規模大幅回升。(見圖3)

圖3 2015年消費及服務行業併購宣佈及完成趨勢圖

從具體案例看,2015年國內消費及服務行業併購案例中,規模最大的為錦江股份(600754.SH)通過全資子公司盧森堡海路以現金15.87億美元收購Star SDL Investment Co S.à r.l.擁有的盧浮集團(GDL)100%的股權。本次交易是錦江股份國際化戰略的發展需要,將有助於錦江股份實施品牌戰略,提升管理水平,適時積極擴充國際市場,實現酒店品牌和業務的國際化,不斷開拓國際酒店市場,加大市場佔有份額,為錦江股份擴充新的業務發展空間,打造可持續發展的經營模式。

面對低利率和低增長時代,韓國國內機構投資者和企業正積極投資收益相對穩定的海外酒店。10月13日,韓國投資公社KIC聯盟以9.4億美元(約合1.1萬億韓元)收購世界頂級酒店香港洲際酒店。

百潤股份(002568.SZ)通過發行股份的方式向巴克斯酒業股東購買巴克斯酒業100%的股權,交易價格達494,496萬元。除此之外,海外市場也頗獲投資者的青睞,港中旅逾4億英鎊出境併購英國大型酒店集團Kew Green Hotels,成為Kew Green Hotels惟一股東,獲得在英國的44家酒店所有權以及其他11家酒店管理權。中國富商控股的新加坡投資公司Bright Ruby Resources以4.42億美元的價格成功收購在美上市希爾頓酒店的資產。(見表2)

表2 2015年消費及服務行業重大併購案例

受IPO暫停影響 消費及服務行業IPO僅22起

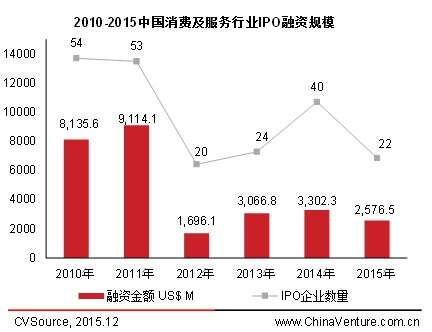

隨著A股6月下旬以來的非理性暴跌,國務院會議決定暫緩IPO並交由證監會執行,新股IPO進入事實性暫停,A股IPO再度遇冷。時隔4個月,11月6日,證監會宣佈重啟IPO。受本次IPO暫停影響,2015年國內消費及服務行業IPO企業僅22家,數量較2014年降低45%,IPO融資規模25.77億美元,較2014年下降21.98%,IPO融資金額均值為1.17億美元,較2014年增長41.85%。22起IPO企業中,上交所上市7家,深交所4家,港交所5家,香港聯合交易所創業板3家,海外上市3家,納斯達克、倫交所創業板、澳洲證交所各1家。(見圖4)

圖4 2010-2015年中國消費及服務行業IPO融資規模

盤點2015年國內消費及服務行業重大IPO融資案例,福建達利食品(03799.HK)在港交所主機板上市,共發行股票1,694,117,500股,佔發行後總股本的10%,募資11.46億美元。維珍妮(02199.HK)於香港聯合交易所主機板上市,發行股票2.95億股,佔發行後總股本的25%,募資16.52億港元,IPO市值達8.52億美元。紅蜻蜓(603116.SS)上交所上市,發行8000萬股,佔發行後總股本的18.6%,募集10.41億元,IPO市值達9.03億美元。(見表3)

表3 2015年國內消費及服務行業IPO融資重大案例

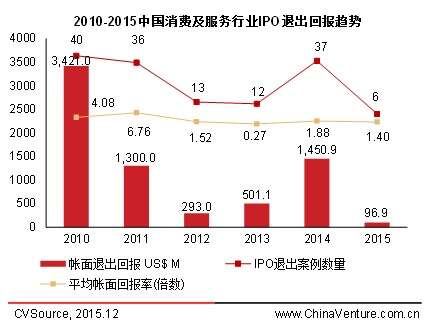

根據CVSource投中資料終端顯示,2015年國內消費及服務行業共涉及6筆IPO退出案例,平均賬面回報率1.4倍,與2014年相較IPO退出案例數量驟減,平均賬面回報率降低25.53%。(見圖5)

圖5 2015年中國消費及服務行業IPO退出回報趨勢