導語:彭博社今天撰文稱,數字支付平臺的崛起對亞洲信用卡行業造成了影響,使得他們減少信用卡種類,集中精力發展支援網上支付的信用卡,藉此節約成本,吸引更多使用者。

以下為文章全文:

為了獲得各種各樣的優惠,以及免費的電飯煲和手提箱,趙溫雪(Chiu Wing-suet,音譯)攢了20張信用卡,其中好幾張都會放在錢包裡。但她現在似乎不會再申請新的信用卡了。

“我發現多數信用卡根本沒用。”這位30歲的香港護士說,“我購物和在網上訂票時,基本上只用一張卡。”

像趙溫雪這樣轉變了態度的消費者不在少數,他們正在顛覆亞洲的信用卡經濟,而花旗、匯豐和渣打等銀行也都注意到這一趨勢。這些銀行越來越依靠這一地區不斷增加的富裕人群來推動利潤增長,但為了適應趨勢,他們正在減少亞洲的信用卡產品數量,同時通過數量更少的信用卡來適應網上支付浪潮。

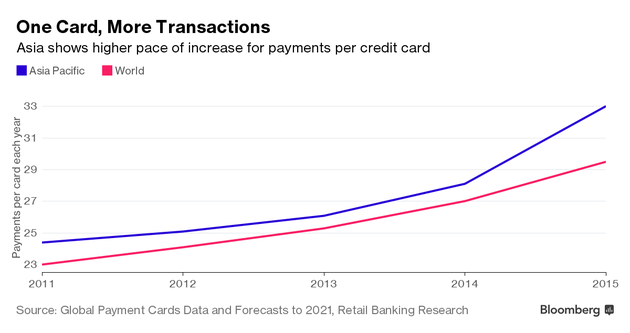

在亞洲,平均每張卡每年支付筆數正在加速上升

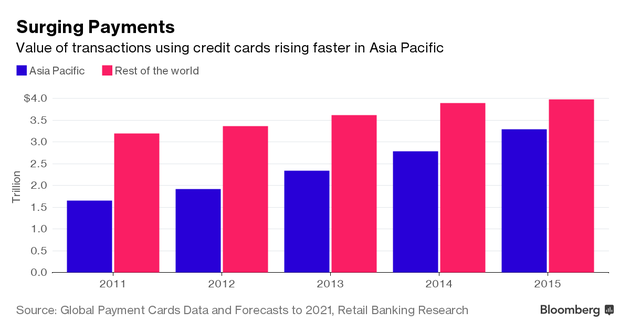

在亞洲,平均每張卡每年支付筆數正在加速上升隨著數字支付工具的普及,世界各地的消費者都在逐步減少信用卡的使用量,亞洲的趨勢尤其明顯。倫敦零售銀行研究院的資料顯示,亞洲去年的信用卡支付額增長18%,達到全球整體增速的兩倍。然而,亞洲實際流通的信用卡數量卻在去年出現萎縮,而全球整體水平則實現增長。

值得一提的是,這還是在蘋果在亞洲推出Apple Pay之前發生的。

“真正的遊戲是通過支付平臺來使用信用卡。”安永高階合夥人基斯·伯格森(Keith Pogson)說,“使用者並沒有停止使用信用卡,他們每次使用支付平臺時仍然要決定具體使用哪一張信用卡。這項決策對銀行至關重要,因為他們可以藉此獲得這些交易產生的龐大現金流。”

挑選卡片

為了抓住這一趨勢,銀行再也沒有必要通過發行多種信用卡產品來吸引使用者增加使用量,尤其是在他們面臨成本壓力的現狀下。相反,他們會集中精力推廣為數不多的卡片,並著重宣傳航空里程和數字功能等定向福利。

“我們正在亞洲積極減少產品數量,同時提供更強大、更優質的產品。”花旗銀行亞太卡片和個人貸款業務負責人塞爾吉奧·扎納迪(Sergio Zanatti)說,“我們需要面對更為複雜的現狀,導致我們的運營狀況越發複雜。”

扎納迪表示,花旗剛剛將亞洲的卡片數量從270張減少到100多張,符合其全球卡片60%的減少幅度。這也使得花旗銀行亞洲消費銀行業務去年的運營成本減少了12%。

今年上半年,亞洲大約佔到花旗全球消費銀行利潤的五分之一,成為北美之外佔比最高的地區。花旗品牌的銀行卡通過亞洲獲得的收入也僅次於北美。

亞太地區信用卡交易額增速快於全球其他地區

亞太地區信用卡交易額增速快於全球其他地區Apple Pay

匯豐銀行在香港中心區域投放了許多廣告牌,以期推廣該公司對Apple Pay的支援。他們表示,該市活躍手機銀行客戶過去3年增長近50%——他還預計,Apple Pay等產品的推出將會推動這一資料繼續增長。當持卡者在香港的指定零售商進行免觸支付時,這家銀行將向其返還部分現金,包括通過與7-11便利店聯合推廣雞肉餐。

“在Apple Pay或谷歌的世界裡,消費者通過不同的方法使用卡片,他們需要確保卡片和積分專案都符合這些需求的變化。”匯豐銀行亞太零售銀行和財富管理負責人凱文·馬汀(Kevin Martin)說。

匯豐銀行將向亞洲調動1500億美元資產,並在中國珠江三角洲地區新增約4000個職位,以便專注於零售銀行和財富管理計劃。該銀行的多數利潤都源自亞洲,他們還計劃今年晚些時候在中國推出自有品牌的信用卡。

支付寶和微信

對渣打銀行而言,亞洲今年上半年在其營業利潤中的佔比接近70%。這家位於倫敦的銀行今年早些時候表示,該公司的新卡不僅能獲得航空里程,而且支援Apple Pay服務,目前已有超過10萬人申請。

減少信用卡數量可以幫助銀行節約成本。

“由於標準化產品增多,加之全球化數字基礎設施已經建成,我們犯的錯誤越來越少,風險也大幅降低——成本同樣減少了。”渣打銀行零售銀行CEO卡倫·福賽特(Karen Fawcett)說。

數以百萬的的亞洲人躋身中產階級後開始使用信用卡——而在很多情況下,他們同時還會使用騰訊和阿里巴巴等公司提供的支付服務。騰訊微信擁有7億使用者,但這款聊天軟體還提供支付服務。支付寶大約擁有4.5億使用者。

“銀行規模越大,約希望吸引更多使用者在網上使用自家信用卡。”普華永道合夥人蓋瑞·吳(Gary Ng)說,“現金交易向網上轉移得越多,銀行就越有可能獲得費用收入和利息收入。”