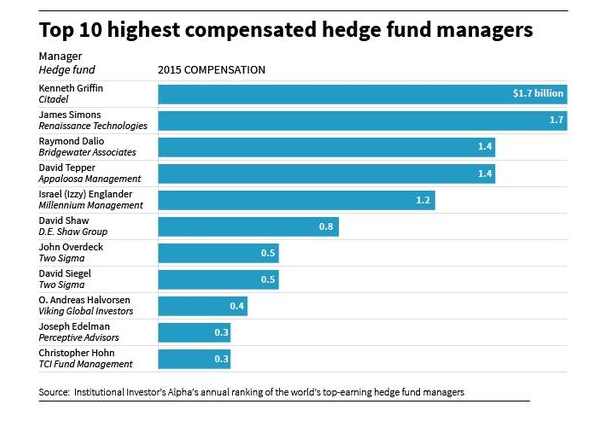

今年5月,《機構投資者》旗下出版物《阿爾法》公佈的“2016年全球收入最高的對衝基金經理”排行榜顯示,前十位收入最高的對衝基金經理中,有八位被歸為量化基金經理,前25位有一半屬於量化分析。榜上有名的企業包括文藝復興科技(Renaissance Technologies), 德劭基金(D.E. Shaw),西格瑪(Two Sigma),千禧年基金(Millennium), Citadel以及Schonfeld等等,這些當中沒有一家基金公司參與因子投資( factor investing ),或者叫做smart beta投資,也沒有一家基金應用了諾貝爾經濟學家創造的理論。相反,這些上榜的基金依賴的是數學與計算機技術的結合。

近年來,量化投資崛起,業內流行一句話:得“量化”者得天下,而文藝復興科技的Jim Simons則是量化投資的“巨擘”,2015年其以17億美元的收入與Citadel創始人Kenneth Griffin並列第一。

量化交易(Quantitative Trading)是指藉助現代統計學和數學的方法,利用計算機技術來進行交易的證券投資方式。量化交易從龐大的歷史資料中海選能帶來超額收益的多種“大概率”事件以制定策略,用數量模型驗證及固化這些規律和策略,然後嚴格執行已固化的策略來指導投資,以求獲得可以持續的、穩定且高於平均收益的超額回報。

不過,讀者可能會問,因子投資(factor investing )又是什麼?

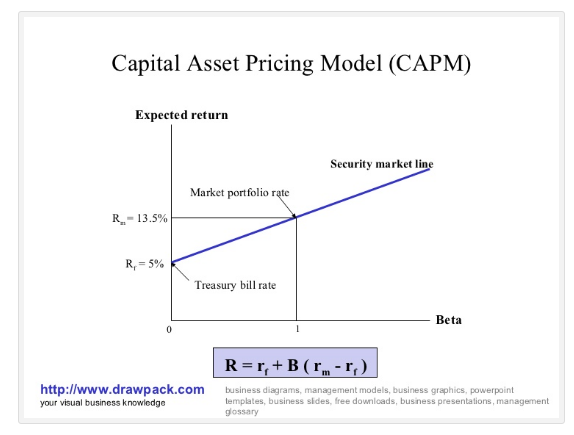

The Mathematical Investor部落格寫道,金融經濟學的基本原理是資本資產定價模型(capital asset pricing model, CAPM)。資產定價模型是由諾貝爾經濟學家William Sharpe及其他經濟學家在20世紀60年代發展的理論。到現在,將近60年之後,全球的學生還在接受這樣的知識:證券的收益是無風險利率(risk-free rate)以及“風險溢價”(risk premium)的線性函式。

該部落格稱,忘掉資產負債表、新聞、市場情緒、資金流吧,所有的一切都可以濃縮在一個簡單的公式當中。自從資產定價模型在著名的Journal of Finance發表之後,這一公式幾乎在每本金融教科書都會出現,它是所謂因子投資(factor investing)的基石,也稱作smart beta。

不過,金融真的有那麼簡單嗎?該部落格還提到,金融市場是極其複雜的系統,數百萬的金融從業者相互之間不同步地、不對稱地交換資訊。成千上萬發表在Social Science Research Network的論文都聲稱,他們以實證的方式驗證過他們的理論。當然,這些理論是基於統計上的事後檢驗(backtests),而這樣的檢驗方式容易被操縱。

在量化投資日益流行之時,“smart beta”投資策略並非沒有市場,實際上這一投資策略也涉及到量化方法。Smart Beta是一種介於主動管理和被動投資之間的新的基金投資策略,近年來得到越來越多投資者關注。Smart Beta是加入了一些投資策略,將理念直接設計到指數裡,試圖通過透明的、基於規則的、量化的方法投資特定領域,來捕捉風險溢價,以保證這個指數能夠跑贏現在的市場。

富時集團(FTSE Group)執行長Mark Makepeace曾表示,最終,全球每一美元投資中將有35美分是依照這種策略投資的。

從上述的排行榜就可以看出來,如今已是量化交易的天下,運用數學或者統計模型來模擬金融市場的未來走向,從而預估金融產品的潛在收益,這已經成為了投資界的“時尚”。所以,想要在投資領域大放異彩,看來就不得不好好學習數學和計算機技術了。

via:wallstreetcn