1、精品路線替代機海潮 追求單品曝光最大化

前言:愈發頻繁的釋出會次數和增速放緩的市場容量,註定了2016年手機市場競爭要比往年更加激烈。一方面行業洗牌後的品牌倒閉聲不斷,上游供應鏈苦苦掙扎,另一方面則是線下市場的回暖,vivo、OPPO、華為在下沉渠道取得了矚目成績。兩極化的市場表現證明了手機增量大門並沒有對所有品牌關閉,誰能洞察市場趨勢誰才有可能佔領先機。作為一家對手機市場觀察和報導長達16年的專業媒體,中關村線上有整理了這份《2016年上半年國內手機市場報告》,重新審視當下手機行業的發展趨勢,為大家科技消費進行指導。

截至6月份2016年智慧手機市場結束新戰局的上半場,根據ZDC統計,2016年1月到6月份有112家品牌共238款智慧手機上市,手機市場關注度持續火爆,不過產品整體趨勢已經發生較大轉變,手機發布數量趨於放緩、產品平均單價出現大幅提升,品牌在精簡產品線同時持續走精品化路線,與此同時使用者關注焦點也從千元機市場轉向使用者體驗更加的2000元+市場,給中高階產品增量提供了更大機會。

3

3

2016上半年中國手機產品市場研究報告

產品市場篇:本篇章主要研究產品釋出、定價對市場的影響,以價格段劃分市場產品構成,為市場趨勢走向進行解讀,調研時間主要集中在2015年上半年和2016年上半年,需要注意本篇統計同型號不同網路制式或高低不同配置的版本視為多款;2015年同期上市智慧手機數量為317款,資料來自“ZOL產品報價”。

趨勢一:精品路線替代機海潮 體系作戰追求單品曝光最大化

無論是消費者關注度還是產品轉移趨勢來看,入門級手機集中的千元機市場均出現了大幅下滑,產品正往1000元及以後的市場轉移,迎合換機市場下使用者的消費升級需求。能綜合反映效能和價格的處理器資料方面,入門級產品正在被拋棄,中端和高階產品將組成新市場格局。

2016年上半年新機上市238款,比往年同期有33%的下降;1000元以下手機數量普遍減少,1000-2000元、2000-3000元手機發布數量增多。

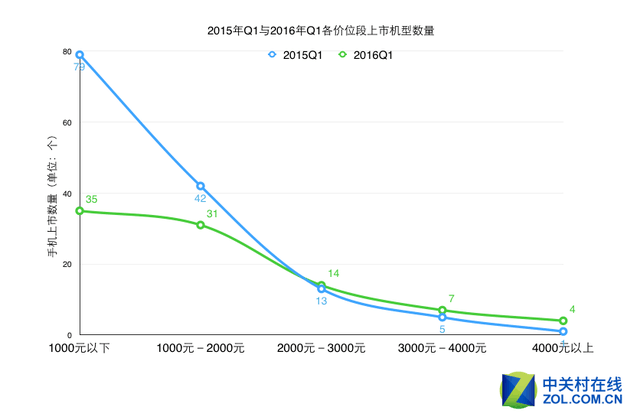

2015年Q1與2016年Q1各價位段上市機型數量

2016年上半年共有238款智慧手機,相比2015年的317款產品數量整體下降,手機產品釋出趨於規範化、系列化,產品線得以精簡。從2015年Q1和2016年Q1的數量來看,千元以下手機數量減半,1000-2000元手機略有下降,但3000-4000元以及4000元手機數量出現增長。

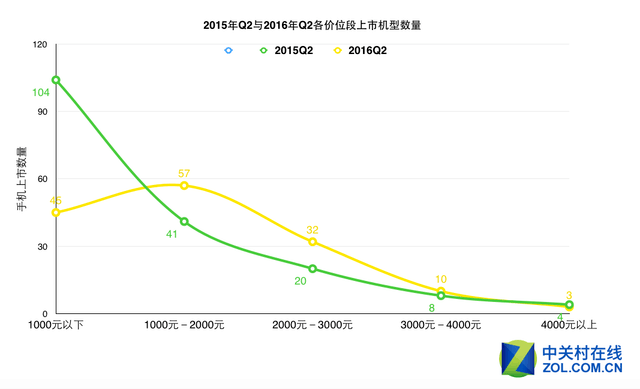

2015年Q2與2016年Q2各價位段上市機型數量

2016年Q2手機發布數量出現爆發,其中1000元以下手機產品上市量跌半,但從1000元-2000元開始,手機上市量超越往年,其中1000-2000元手機數量比往年同期增長16款,2000元-3000元手機數量環比增長12款,手機發布數量整體往高價位增長。

以量取勝的機海戰術在過去幾年曾出現過數次回潮,不過從今年的趨勢來看,這種廣撒網荒蠻圈地的方式在換機市場已經徹底失效,品牌數量大增和需求的飽和倒逼廠商走精品和品牌集約化路線。另一方面部分網際網路手機品牌的倒閉加速產業洗牌,使用者對產品的關注度開始集中於固定品牌,也加速了小品牌和產品的消失,諸如華為、榮耀、魅族等品牌逐步完成了產品的系列化,無論是高階還是中低端產品都在有序進行版本迭代,產品釋出的規範化讓數量進一步“瘦身”,也有利於品牌對單品集中曝光。

與同期相比千元機數量下滑最大,也證明了換機市場低價低質的入門級產品在國內已經沒有太大容量並逐步被淘汰。相反在整體下滑趨勢下,在中端和高階市場新機數量有明顯上揚,尤其是2016年Q2季度1000-3000元市場反彈較大,新機不減反增。證明在經歷智慧手機的初級普及之後,使用者對更高品質的需求開始影響市場。

千元以下手機關注度不足兩成

前兩年千元機還是市場的寵兒,隨著換機市場出現增量,如今即便千元機都做到了旗艦配置,1000元及以下手機的關注度已經不足15%。消費者的關注度均衡聚焦在1000-2000元、2001-3000元、3001-4000元以及4001-5000元等價位更高的產品上,贏取了市場近80%的關注度。這與前面我們提到的手機產品整體往後遷移的市場策略相吻合,對於大部分使用過千元機的使用者,人們總是偏好換更好的手機。

2016年H1各價位手機關注度

::__IHACKLOG_REMOTE_IMAGE_AUTODOWN_BLOCK__::3

2016年1-6月中國手機市場不同價格段產品關注比例走勢

那麼中高低端手機在2016H1的市場分佈如何,接下來我們從處理器角度一窺究竟。

平臺兩家獨大 中端處理器佔領市場

2016上半年中端處理器佔據驍龍出貨量近5成,聯發科處理器入門級居多;驍龍依舊佔據中高階市場,入門級處理器轉型;聯發科高階夢想被入門級產品拖累。

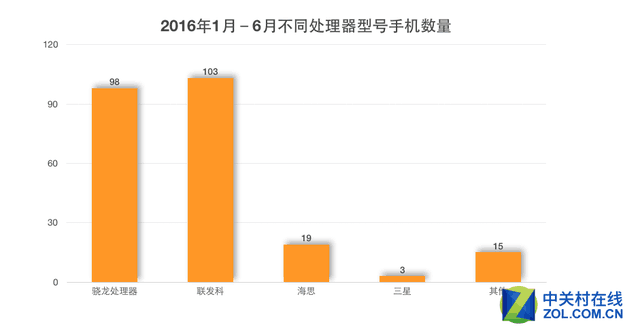

2016年上半年不同處理器型號手機數量與佔比

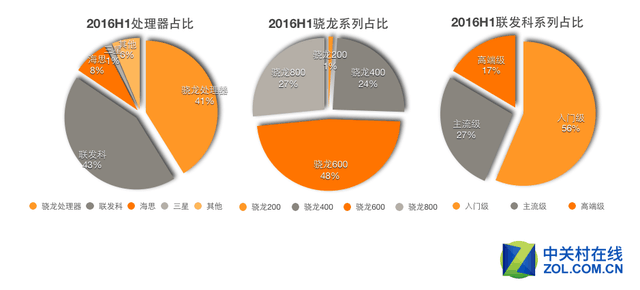

時間來到2016年手機處理器供應商仍是高通和聯發科兩家獨大,海思憑藉華為內部強大的消化能力也逐漸在處理器市場崛起。在238款智慧手機中共有98款驍龍處理器裝置和103款MTK處理器裝置,分別佔據總量的41%和43%,體量上兩家不分伯仲,總和已經達到84%的市場佔有率。

在上市的98款驍龍處理器智慧手機中,驍龍600系列處理器(驍龍615、MSM8939、616、617、620、625、MSM8976、MSM8952、650、652)成為高通重推的產品,佔據高通處理器48%的份額,驍龍615和驍龍652成為廠商最熱衷的兩款,尤其是驍龍652在效能表現直逼驍龍800,更是在2000元以上的市場上比較活躍。今年驍龍800系列(驍龍805、808、810、820、821)幾乎是驍龍820的天下,共有超過20款旗艦手機搶發驍龍820,佔領高階市場先機。低端的驍龍400系列(驍龍400、MSM8929、410、MSM8916、425、430、MSM8937)主要集中在千元機市場,從今年的勢頭來看,驍龍400的規模逐漸縮小,轉投智慧穿戴,驍龍200則幾乎徹底脫離手機市場。

聯發科方面,在上市的103款智慧手機中,被判定入門級的產品(MT6735、6735M、6735P、6737、6582)仍佔大多數,56%的智慧手機仍屬於採用聯發科的入門處理器,並且價格均處於2000元以下。主流處理器(6750、6750T、6753、6755、6755M)份額為27%,其中MT6750和MT6753主宰了聯發科主流處理器市場,與此同時搭載主流處理器的手機價格也相差十分懸殊,從最低599元到2799元均有產品,部分產品還透過主打高階或者差異化將產品議價拉昇至3599元和6999元,已經脫離處理器主宰價格的範疇。聯發科高階處理器方面(Helio P10、Helio X10、MT6795、Helio X20、Helio X25)的份額為17%,Helio P10和X20成為市場主力。

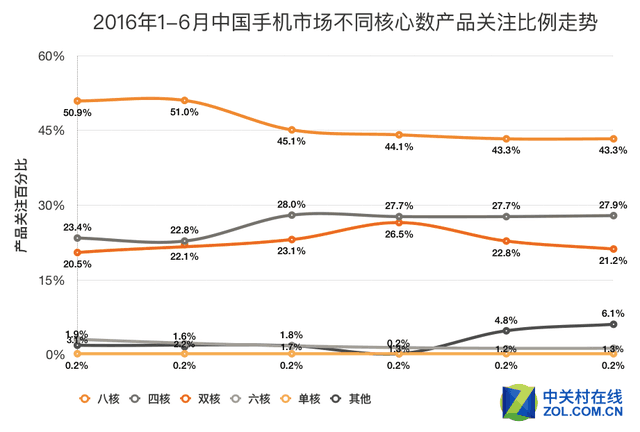

而從不同核心數產品的關注度走勢來看,3月的旗艦新機潮使得八核產品關注度有所降低,四核產品關注度得以提升,這在一定程度上與3月的大部分旗艦新機採用的迴歸四核的驍龍820平臺有關。

高通和聯發科有著截然不同的產品定位,驍龍方面隨著驍龍200的離場以及400系列逐步轉投智慧穿戴領域,600系列的代表驍龍652和800系列的代表驍龍820成為高通在中高階市場主力,尤其是今年上半年釋出的新機,高階產品均價超過2000元,這與手機向中高階演進趨勢相符。聯發科方面主流和高階晶片產品經常出現價格倒掛現象,嚴重影響產品定位,不過從當前的趨勢來看,佔據聯發科市場50%的入門產品將會繼續被清洗,主流處理器將淪落為千元機主力,1000元-1500元市場會更看好聯發科的高階處理器產品。

2手機均價跨越上揚 或支撐下輪創新爆發

趨勢二:手機均價跨越上揚 或支撐下輪創新爆發

2016年上半年使用者購機成本平均增加400多元,價格提升幅度較大的機型主要集中在2000-3000元價位段,按照處理器分類部分中端產品價格已經突破2000元,價格帶動了使用者體驗的提升,同時也給產品創新投入提供動力。

2016年上半年,國產手機中高階手機集體嘗試突破產品溢價,尤其是2000元-3000元、3000元以上市場產品數量增多,那麼真實的趨勢是什麼?國產手機單價是否出現上揚?我們分別統計了2015年上半年317款手機和2016年上半年238款手機的單價,並按照季度來窺探手機價格趨勢。

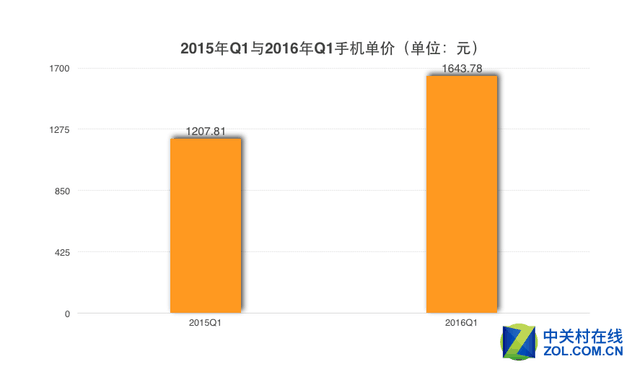

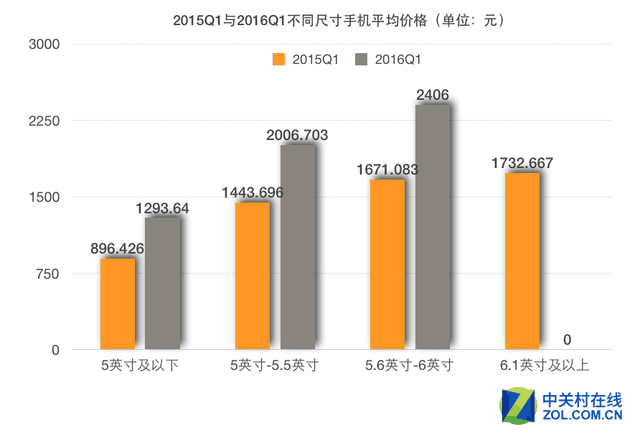

2015年Q1與2016年Q1手機平均單價

2015年Q1手機單價為1207元,一年之後2016年Q1手機平均價格提升至1643元,同比提升36%,使用者購買手機的平均花費增長了400多元。

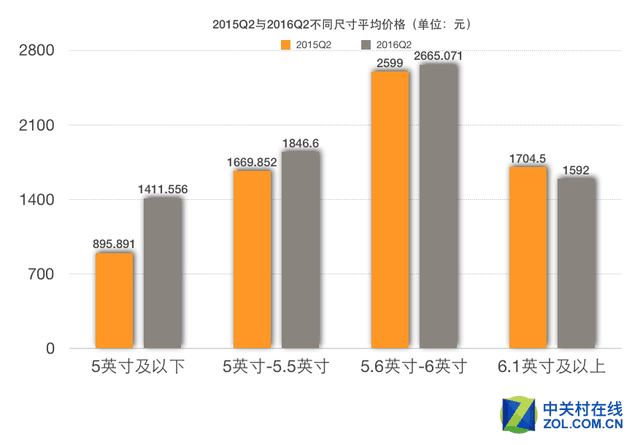

2015年Q2與2016年Q2手機平均單價

第二季度,2015年使用者買手機平均價格為1256元,2016年單品價格也提升到了1713元,兩者相差457元,價格同比提升36%。從多個維度的比較可以看出,智慧手機單價已經出現較大幅度增長,符合我們對市場的感知。

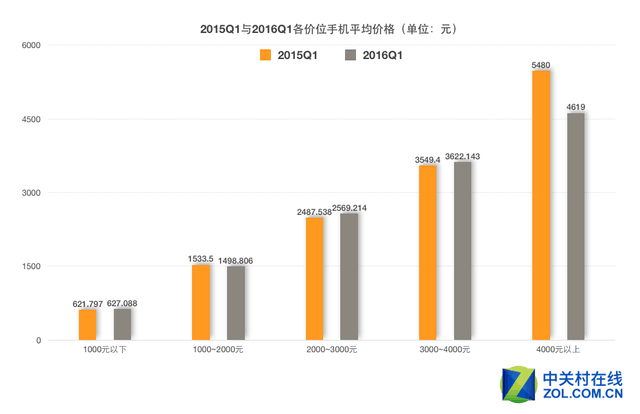

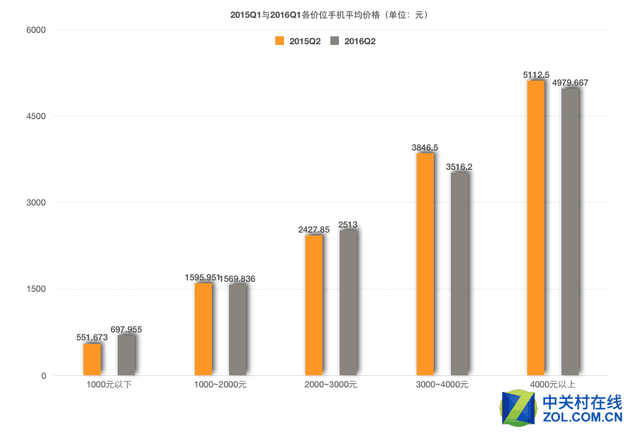

那麼究竟是千元機價格提升還是越來越多的國產手機試探3000元以上市場造成的均價提升,我們分別將手機價格按照1000元以下、1000-2000元、2000-3000元、3000-4000元、4000元以上五個價位段進行分析。

2015年Q1與2016年Q1各價位段手機平均價格

2015年Q2與2016年Q2各價位段手機平均價格

從各價位手機平均單價來看,智慧手機價格提升的價位段主要集中在2000元到3000元,1000元及以下手機也存在一定的增量,4000元以上手機由於手機樣本過少且部分產品定價定價有悖市場規律,這裡不做討論。

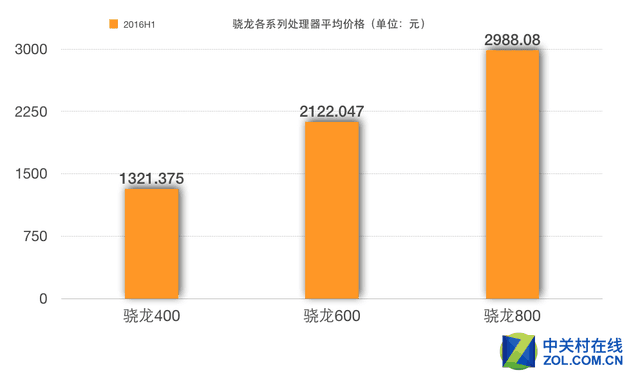

驍龍各系列處理器平均價格

價格方面驍龍400處理器手機均價為1321元,驍龍600處理器手機平均值已經突破2000元,高階的驍龍800系列則接近2988元,這與國內動則1999元起買驍龍820的印象不同的原因有二,國際品牌驍龍820手機拉昇了產品均價,另一方面各個手機的旗艦版大容量版本也是提升均價的主要因素。

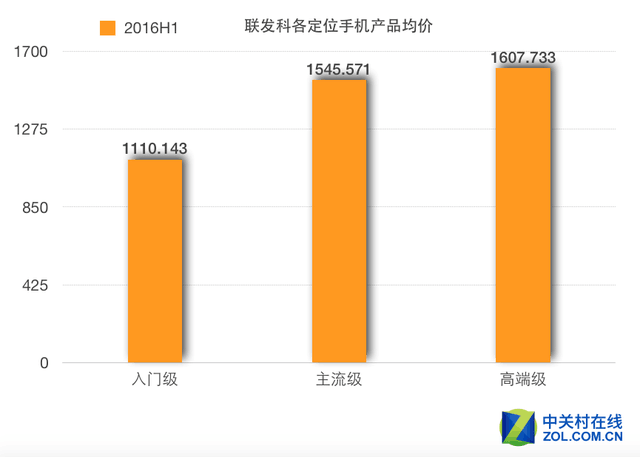

聯發科各定位手機產品均價

產品價格方面,聯發科入門級處理器手機均價為1110元;主流級手機則將價格拉昇至1545元,相反被聯發科視作高階產品的手機平均價格僅為1607元,並未達到應有預期。一方面是由於國產大量手機採用主流級聯發科處理器,透過差異化實現終端產品的溢價,不少產品被拉昇至2000元以上;另一方面聯發科高階產品被賤賣,不少手機被799元、899元的價格售出,綜合因素導致聯發科主流級和高階級手機平均價格相差不大,甚至價格倒掛。聯發科雖然努力打造自己的高階形象,但市場份額上還是被數量眾多的低端產品拖了後腿。

各省市使用者對各價位關注度對比

使用者關注度方面,各省市對各價位段的關注度各不相同,不過都主要集中在北京、廣州、浙江等沿海地區,從東部到西部關注度依次下降。

手機均價的提升一方面印證了廠商和使用者在千元機市場的逃離,使用者選擇更高價格的產品提升使用者體驗,廠商也將重心轉移到中高階市場迎合消費者需求。另一方面2000-3000元手這一價位段湧入了更多產品,尤其是國產手機華為、OPPO、vivo手機在衝擊這一價位段上獲得了極好的市場認可,也證明了使用者需求的旺盛,其他廠商可大膽進入。值得一提的是,手機單品價格的提升一定程度上讓廠商放棄了單純依靠價格壟斷實現的市場的壟斷,高價驅逐低價給廠商更多利潤和動力在高階市場追逐差異化,從而利於創新的競爭,在疲軟的當下,或引發新一輪創新。

3智慧手機螢幕尺寸解析度基本定型

產業進步篇:(統計時段:2015年1月-2016年6月)

不同於本報告的第一篇更偏重於“市場角度”也就是更多的考慮價格因素的分析,這裡的“產業進步篇”更關注於與智慧機相關的技術進步角度;因為技術革新週期較長,這裡的調研週期適時延長至2015年1月~2016年6月。我們分別從螢幕尺寸、解析度、電池容量、攝像頭畫素、記憶體以及介面等五個維度探尋智慧手機技術發展趨勢,給2016年下半年手機發展把握脈絡。

趨勢三:智慧手機螢幕尺寸解析度基本定型

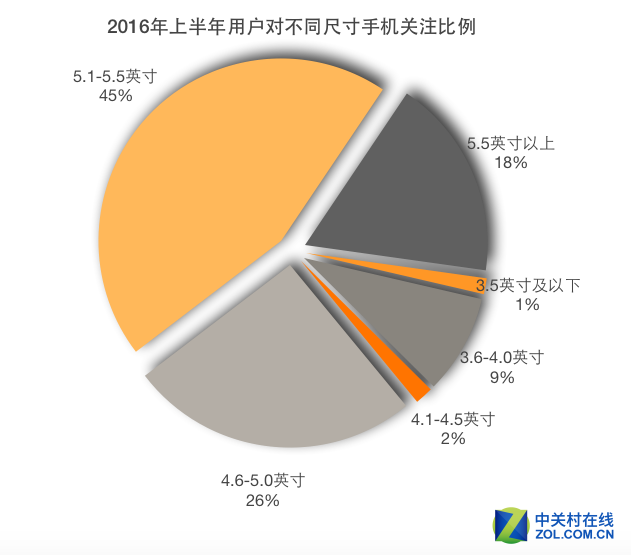

無論從市場產品分佈還是使用者真實需求來看,小螢幕和超大屏並非市場主流,份額也在逐漸縮減,一個值得注意的現象是5.0-5.5英寸手機市場一直在擴張,而吞噬的正是5.6英寸及以上螢幕尺寸的手機份額。

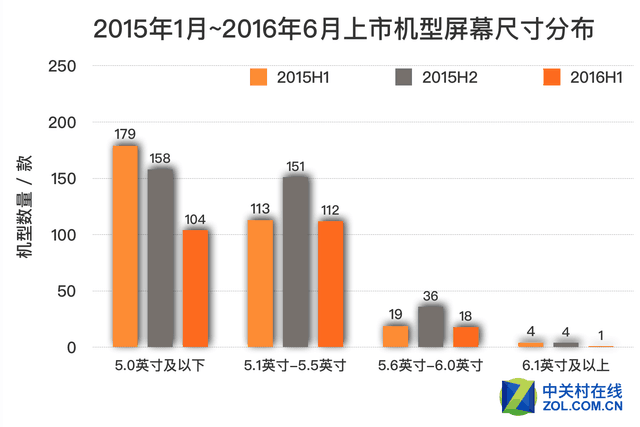

智慧機螢幕尺寸變化:超大屏化放緩

智慧手機的螢幕尺寸近兩年來一直延續“大屏化”的趨勢,具體表現為5.0英寸螢幕以下的機型佔比逐漸減少,而5.1~5.5英寸螢幕的機型佔比逐漸增多。而6英寸以上的尺寸大家出於理智都很少涉足,每半年內僅有不超過五款定位“通話平板”的產品推出,就今年上半年來說也僅有小米Max一款6.44英寸螢幕的機型。

雖然上半年由iPhone SE引領了一波較小的小屏趨勢,但iPhone SE在國內的滯銷也意味著大屏化的走向已不可避免,從機型螢幕尺寸的佔比來看,在過去的一年半時間內,5.1~5.5英寸螢幕的機型漸漸取代5.0英寸螢幕以下的機型從而成為主流,而5.6英寸螢幕以上的機型仍屬小眾。

大屏手機賣最貴 超大屏尺寸盈利能力變弱

從第一季度的資料來看,不同尺寸的手機單價均有大幅度提價,5英寸以上手機機型平均售價已經超過2000元,其中5.6英寸-6英寸這個區間內手機價格從2015年Q1的平均1671元提升至2016年Q2的2406元,也是依據螢幕尺寸劃分單品最高的價位段。第二季度手機平均價格方面同尺寸價格差距放緩,其中5.6英寸-6英寸幾乎持平,分別為2599元和2665元。

2015Q1與2016Q1不同尺寸手機平均價格

2015Q2與2016Q2不同尺寸平均價格

使用者關注度方面同樣證明了消費者對螢幕尺寸喜好度的遷移,2016年上半年資料顯示,45%的消費者偏重選擇5.1-5.5英寸手機,5.5英寸及以上的手機關注度為18%,而此前主流的4.6-5.0英寸手機在當下關注度已經不超過26%,可以看出在目前螢幕並沒有成為產品決定性價格以及市場成熟的狀態下,使用者整體喜好幾乎已經定型,不會再有別的尺寸打破這種均衡。

2016年上半年使用者對不同尺寸螢幕手機關注度

和不同價位段手機類似,不同螢幕尺寸手機的關注度集中在沿海城市,內陸地區河北、河南、河北也存在較高的關注度,其中廣西對大螢幕手機的興趣要比其他尺寸高。

各個省市對不同螢幕尺寸手機關注度

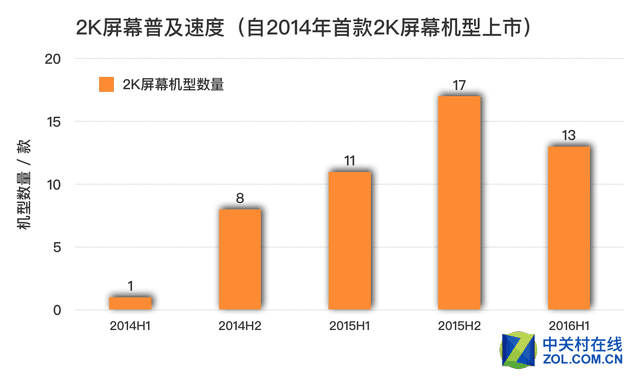

鉗制因素多 2K螢幕短時間內不會爆發

自從2014年上半年首款2K螢幕機型vivo Xplay3S上市以來,陸續有不少品牌的旗艦機型開始採用2K解析度螢幕的配置,但受限於成本及2K解析度給處理器帶來的計算壓力急劇增大的問題,這一配置仍然在目前推出的機型當中佔據小眾,雖然同比來看都呈上漲趨勢,但也僅僅是以每半年個位數的水平遞增。

顯然,顯示效果相比1080p並不顯著的改變和畫素輸出上相比1080p成倍的增長似乎都成功“遏制”了2K螢幕的普及。

從目前已經發布的2K手機數量來看,主要都集中早高階市場,從前面的資料可以看出高階手機市場已經出現增量,但採用2K螢幕的手機卻已經走過巔峰,在2016年上半年出現下坡路。究其原因除了前面提到的效能、使用者感受不足等因素外,目前尚沒有太大突破的電池續航也是因素之一,更重要的是目前刺激2K螢幕爆發的機關——VR尚不成熟,雖然目前2K螢幕手機廠商均打著VR的旗號突出賣點,但手機VR註定是一個孤獨產品形態,很可能在VR行業成熟之後手機VR已淪為雞肋,目前搭載2K屏的品牌均緣於佔坑心理。

整體來看,螢幕尺寸和解析度這兩個曾經主導手機市場快速更新迭代的兩個因素已經趨於穩定,尺寸方面在iPhone完成對4.7和5.5英寸兩個產品的定型並大獲成功之後,市場很長時間無法開拓新的尺寸形態,證明了這條路已經鋪設完畢。解析度方面可以說市場主動幫消費者完成了選擇,1080P已經是無可爭議的主流,2K有沒有必要廠商、行業和消費者都在觀望,但短時間不會爆發是事實。

4電池/記憶體需求強勁 成千元機淘汰主因

趨勢四:電池/記憶體容量需求強勁 成千元機淘汰主因

廠商不斷放出“2GB記憶體非智慧手機”言論以及目前Android在國內普遍卡頓的狀況讓中國智慧手機市場快速完成了手機記憶體“大躍進”,更是直接摧垮百元級市場。而鉗制使用者使用時間的電池容量並未跟上摩爾定律,粗暴上大容量電池是目前主導延長續航時間的主流做法。

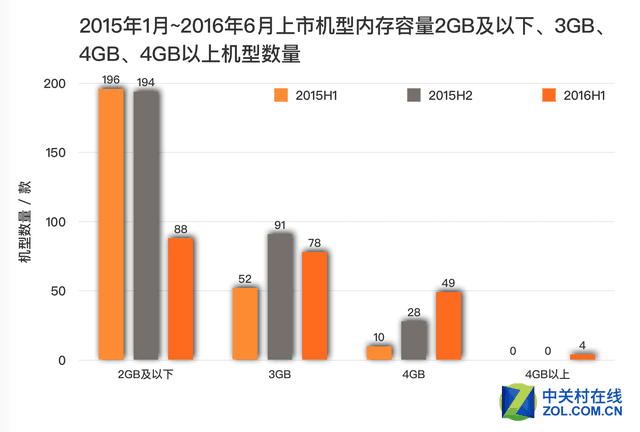

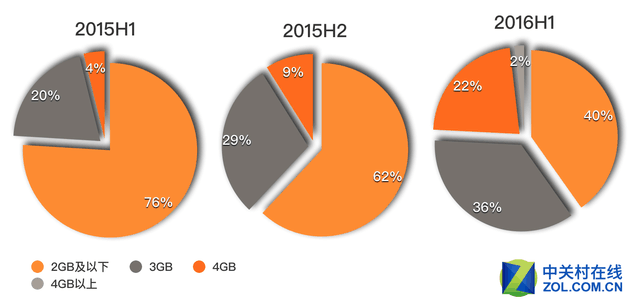

4G是主流 6GB記憶體手機方興未艾

就像早年的Wintel組合,Android系統每年的增量更新也給Android陣營的智慧機帶來不小“吃硬體”的壓力,除了需要靠處理器效能提升來緩解,提升記憶體容量來規避“記憶體頻寬瓶頸”也是絕大多數廠商同時會採用的方案。

因此從2015年1月至今,一個重要趨勢是2GB記憶體容量以下的機型數量顯著減少,佔比從去年上半年的76%縮減至今年上半年的40%,而3GB、4GB容量的機型顯著增加,今年上半年還首次出現了搭載6GB記憶體的機型,下半年6GB記憶體風頭不減,大有當年4GB流行的趨勢,值得一提的是不少6GB機型存在國內“特供”現象,消費觀畸形以及混亂的軟體市場成“罪魁禍首”。

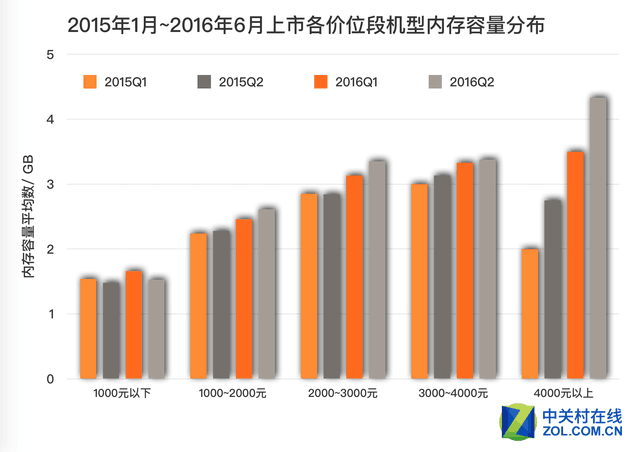

按價位來看,各價位段內的機型所搭載的記憶體容量從2015年至今也基本都呈增長趨勢,符合行業發展規律。

其中千元機無論是同比還是環比來看變化不大,機型平均記憶體容量1.5GB左右,可以看做是受定位和售價影響,當然也有諸如魅藍note 3高配版這樣的少數幾款產品採用3GB記憶體的配置。而1000元~4000元三檔主流價位的機型記憶體容量平均數都有緩步提升。

手機記憶體增大並沒有價格上對產品產生過多影響,反映在機型數量上我們可以看出2GB記憶體手機上市數量減半,並直接導致2GB以下手機市場大幅縮水,消費者對大記憶體觀念已經普及。從目前來看大記憶體趨勢並沒有放緩,新機切入至少要從3GB起步,4GB記憶體手機增量最為明顯。

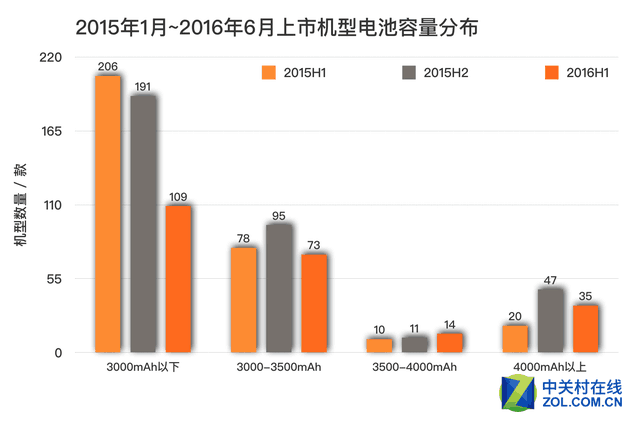

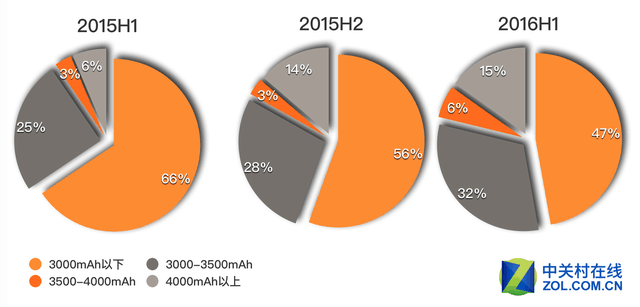

3000mAh電池是起步 4000mAh容量增長最快

續航的重要性不言而喻,在電池技術無顯著提升的如今,大多數廠商都只能依靠提升電池容量來提升整機續航水平,因此就2015年1月至今的情況來看,“3000mAh容量以下”像上面提到的“2GB記憶體及以下”的配置一樣被廣泛拋棄,機型急劇減少,特別是從去年下半年到今年上半年;但整體來看以3000mAh容量為分界,目前大於3000mAh容量與小於3000mAh容量的機型佔比基本持平。

目前手機市場5000mAh甚至6000mAh手機電池屢見不鮮,主打超級續航的手機在降低硬體功耗、最佳化電池續航方面的所作所為已經提升至宣傳層面。那麼廠商會在更喜歡在那各價位段使用大容量電池呢?我們從售價和容量兩個維度來看。

首先2016年Q2千元機出現電池容量大幅提升,與廠商大面積推長續航手機相吻合。

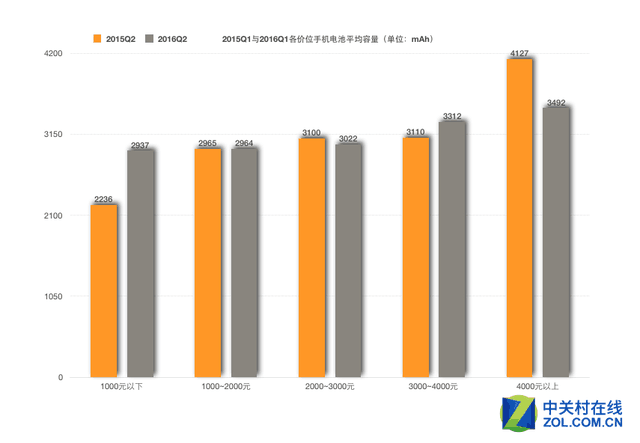

2015年Q1與2016年Q1各價位段手機平均容量

從2015下半年開始市場開始出現一些超大電池容量手機並帶來一股潮流,所以2016年Q1來看,手機電池容量均出現不同幅度提升,不過幅度並不是很大,也符合電池技術目前的緩慢發展趨勢。從各價位段手機的電池容量均值來看,1000-2000元手機電池出現大電池的機率較大,廠商更願意嘗試在這一價位段推大電池容量;2000-3000元價位段對於國產屬於旗艦價位段,照顧大眾心理的超薄設計讓廠商不敢在這一價位段輕舉妄動。

2015年Q2與2016年Q2各價位手機電池平均容量

Q2季度1000-2000元、2000-3000元電池容量變化不大,在這一段時間集中釋出的千元機均將大電池作為賣點,所以我們看到1000元以下手機電池平均容量從上一年的2236mAh大幅度提升至2937mAh。

廠商極速推出大容量電池一方面是使用者續航需求與手機續航矛盾激發至最高點,而快充技術並不能有效提升使用者體驗。另一方面也是廠商面對化學領域束手無策的表現,在重度手機使用者膨脹的當下,電池能量密度已經出現瓶頸。幫助上游電池廠商開發更高能量密度的新型電池或許是徹底緩解矛盾的唯一法則,畢竟大電池也帶來大體積從另一個維度來看也是瓶頸。不過依照現有的發展水準,3000mAh是手機入場的基礎容量。

5拍照/傳輸尋求差異化 技術創新驅動明顯

趨勢五:拍照/傳輸尋求差異化 技術創新驅動明顯

有單反珠玉在前,拿畫素等同於畫質的謊言遲早要被戳破,因此廠商要先於市場完成策略演變,市場已經反映出唯畫素論已經走到盡頭,廠商採取的行動更多從實質上改變拍照質量,讓同樣一棵老樹開出新花。另外短短兩年Type-C介面已經成為不可阻擋的趨勢,固守傳統介面的廠商可以改變策略了。無論是拍照還是資料傳輸的介面,都是放棄傳統思路使用技術驅動創新進行實現差異化的典型。

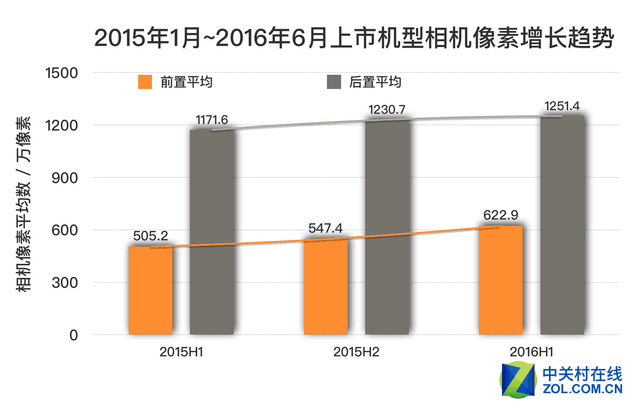

畫素數趨於穩定 前置或為另一個爆發點

說拍照是如今智慧手機除了滿足通話上網等基本需求外最主要的用途並不為過,這也直接助推了拍照這一領域不斷的技術創新和增長;簡單就相機畫素數來看,近兩年上市機型的相機畫素平均數都穩步提升。

特別是當“自拍”需求越來越高時,前置相機的畫素增長速度要略高於已趨成熟的後置,其中不乏美圖手機、OPPO R9 Plus這樣前後1600萬畫素或前置高於後置的機型出現;不過總體來說還是基本維持在“前置500萬畫素+後置1300萬畫素”的水平,但是不少機型推出的前置1600萬手機已經在市場上獲得認可,尤其是vivo X7帶來的1600萬柔光自拍在自拍領域引發的潮流,一定程度上細化出了前置拍照手機市場,實現差異化形態,潛力有待挖掘。

前置500萬後置1300萬或者前置800萬後置1600萬畫素幾乎涵蓋了目前所有主流手機的鏡頭畫素構成,而且維持了較長時間,可以看出大畫素在成像質量上的提升作用不大,這給手機市場差異化帶來了技術上的困難,成熟的技術積累是在拍照手機市場脫穎而出的法寶。比如2016年上半年三星推出的Galaxy S7/S7 edge系列的全畫素雙核感測器在成像上帶給我們的驚豔。國產手機在影像方面全面主打雙攝像頭,儘管會被視為堆數取勝的一個手段,但成像水準也有穩步提升,隨著雙攝+徠卡鏡頭華為P9的誕生,雙攝概念也更深入人心。自拍同樣是極具開發前景的方向,佔領這一市場仍大有作為。

我們看到雖然評判成像質量主要引數的畫素數已經停止大步伐前進,但拍照創新並沒有停步。只要市場需求足夠強烈,創新同樣能夠跟上需求。

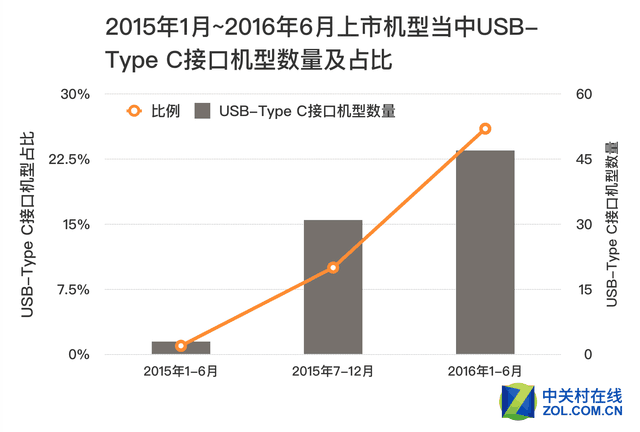

Type-C介面標準普及速度超預期

2015年3月釋出的12英寸MacBook採用USB-Type C介面以來,樂視首先在4月跟進在樂1系列手機上採用USB Type-C介面,正反雙插的便利性以及可能支援通用快充的潛能正在使其成為流行趨勢,不過也有廠商為了保持適配性而繼續選擇microUSB介面。

總的來看,在樂視1系列誕生開始的將近一年半時間內,採用USB Type-C介面的機型數量顯著增加,在2016年上半年甚至達到26%的佔比;按照行業發展趨勢,USB Type-C介面在未來將逐漸取代microUSB而成為主流,甚至也會出現像MacBook或者樂視2系列手機那樣代替其他介面的趨勢。

儘管使用者痛點在介面方面表現的並不強烈,但市場競爭迫使廠商自挖痛點,從2015年上半年的上半年Type-C介面初現端倪,到2016年上半年已經有接近30%的新機採用這一介面,其發展勢頭之迅猛遠超預期,這也給那些擔心相容性的廠商一個警告,一旦Type-C介面接受度達到臨界點,這一小小的賣點甚至年能成為使用者購機決定的關鍵點,下半年新機需要緊跟這一趨勢。

6品牌關注度呈現集中化 小品牌將徹底掉隊

品牌關注篇

本篇章主要研究手機品牌建設影響力和手機單品的市場關注度,探尋品牌影響力對產品銷量拉動和使用者認知方面有哪些直觀聯絡,從而幫助廠商和使用者梳理相應需求關係,主要調研物件覆蓋全網,調研時間為2016年1月至6月。

趨勢六:品牌關注度呈現集中化 小品牌將徹底掉隊

一個明顯的趨勢是隨著中小團隊推出手機市場,以及產品規格差異化無法實現跨越式突破,高段位選手過招會更加頻繁,品牌建設將會取代產品建設成為拉動銷量的重要因素。使用者一旦形成從產品認知上升到品牌認知趨勢,手機品牌數量將會迎來再次洗牌。因此2016年品牌建設需要提上日程,小品牌一旦掉隊將徹底出局。

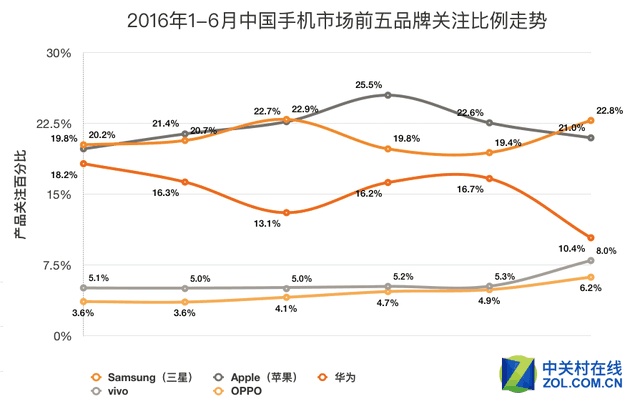

中國市場手機品牌關注度前五基本固定

總的來說蘋果、三星、華為持續獲得中國市場關注度前三;華為成為首個關注度比例超過10%的國產品牌,vivo、OPPO引領關注度第二梯隊。

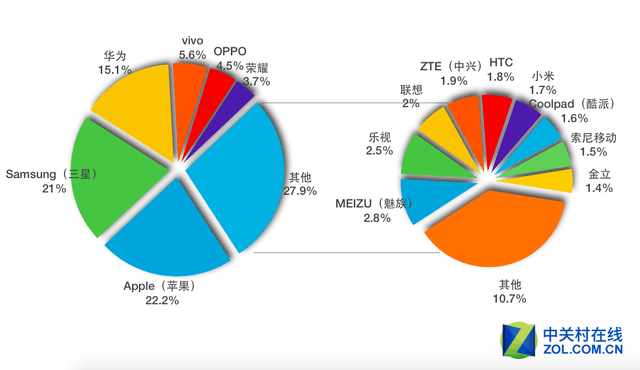

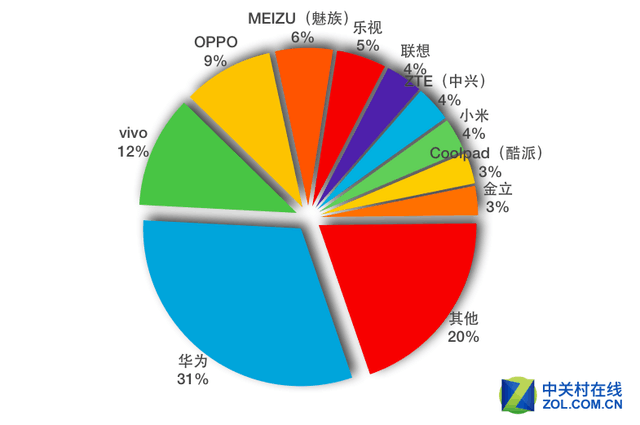

2016年上半年中國手機市場各品牌關注度

2016年上半年中國手機市場參與競爭的112家手機品牌中,前十五品牌累計獲得89.3%的關注比例,接近九成。從具體比例來看,蘋果以22.2%的關注獲得關注度第一,三星以微弱差距屈居第二,關注度為21%,本土品牌華為以15.2%的關注度排比排在第三,同時也是唯一一家關注度超過10%的國產品牌。vivo以5.6%的關注比例引領第二梯隊,關注比例稍具優勢。

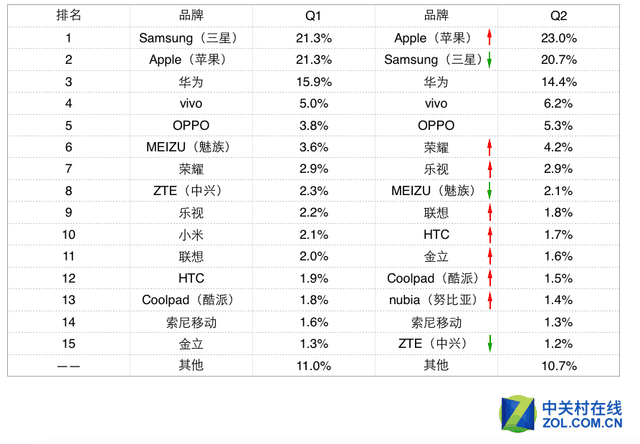

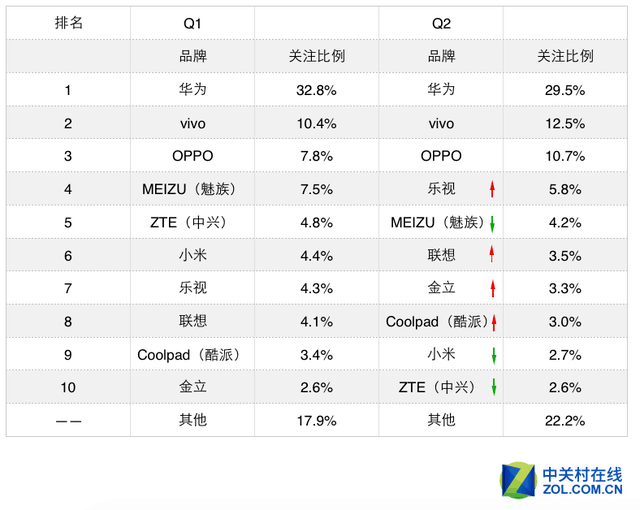

十一品牌排名波動 小米跌出榜單

2016年上半年也是智慧手機生死戰的上半場,Q2季度蘋果重奪關注比例冠軍,同時關注比例提升近兩個百分點,不過關注度前三並沒有太大變化,但華為關注度比例有所下降。引領第二梯隊的vivo、OPPO關注度均有較大幅度上揚。榮耀、樂視、金立、nubia等品牌在Q2的關注度均有提升,其中nubia首次登上榜單,魅族、小米、中興均出現關注度下滑,其中小米從Q1的第十跌出榜單。

2016年上半年中國手機市場手機品牌關注度比例排名

Q2排行變化方面蘋果重奪榜首的主要原因是9月份新機效應已經在半年之前開始發威,iPhone 7新品傳言不斷為蘋果很好的打了一手廣告;華為、vivo、OPPO憑藉廣泛積累的品牌認知基本上穩定了前五位置。作為第二梯隊的榮耀話語權逐漸增強,新品V8給市場注入了新鮮血液,引發更多使用者的關注;樂視、金立、nubia等品牌透過不斷新品動作也提振了品牌效應。不過魅族雖然在Q2季度連發三場演唱會,卻並沒有引發廣泛的關注效應,或許是使用者關注度跑偏到了。

一個重要的訊號是品牌關注度前十在第一季度總關注度為80.8%,第二季度這個數字已經上升至82.5%,這說明使用者在關注手機品牌時已經出現集中趨向,越來越多的小品牌被消費者排除在外,大家更願意選擇大品牌或者認為排名靠前的品牌產品更值得信賴,品牌力量正在凸顯,這樣的趨勢會在下半年繼續強化,留給小品牌的時間視窗已經不多。

2016年1-6月中國手機市場前五品牌關注比例走勢

2016年上半年中國手機市場前五品牌在售機型數量對比

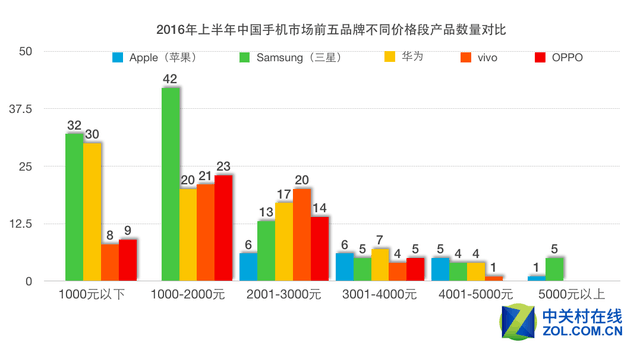

2016年上半年中國手機市場前五品牌不同價格段產品數量對比

品牌關注度前五分別是蘋果、三星、華為、vivo、OPPO,我們分別從關注度比例、在售機型數量以及各價位段手機數量分佈來觀察,份額上來看前五名已經吸引了市場68.5%的注意力,超過半數的手機希望在這幾個品牌中購買手機。價位段方面產品也主要集中要1000-3000元區間,從而可以觀察出使用者購買手機的軌跡,華為、vivo、OPPO旗艦機多集中在這一區間,同時三星中端手機也當仁不讓,從接下來的單品關注度上也印證了這一事實。

華為保持國產品牌頭名 vivo/OPPO緊隨其後

國產手機市場品牌關注度方面,華為以31.1%的比例獲得關注度排行第一,vivo以11.5%的關注度排名第二,OPPO、魅族、樂視位列其後,國產手機品牌前十佔據關注度排比80.1%,仍有20%的餘量供其他品牌脫穎而出。

2016年H1國產手機品牌關注度比例

七大品牌排名波動 樂視聯想金立關注度上揚

季度關注排行方面,華為仍然保持了第一的關注度,不過關注度比例有所下降;排名第二的vivo關注度則有大幅度提升。樂視、聯想、金立、酷派排名均有提升,魅族、小米、中興無論關注度比例還是排名均有下滑。

2016年H1國產手機品牌關注度排名

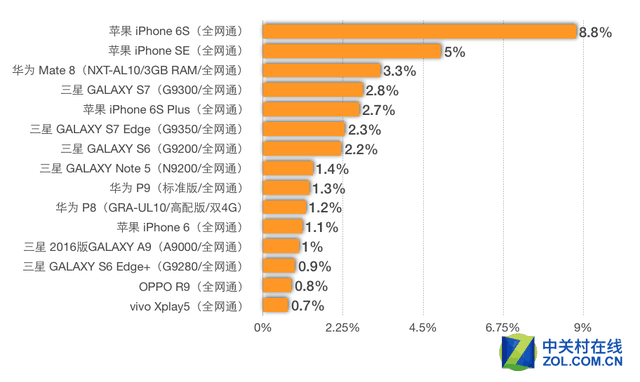

從產品關注來看,上半年整體蘋果iPhone 6S(全網通)以8.8%的關注比例仍高居榜首位,可謂一枝獨秀。蘋果iPhone SE(全網通)以5%的關注比例位居第二,華為Mate 8與三星Galaxy S7分列三四位。樂視憑藉較強的營銷動作使關注度和排名獲得提升,金立的新機發布也為它贏得了更多關注。值得一提的是小米由於長期執行的產品策略出現問題,無法適應市場動向導致整體關注度出現較大份額下滑。中興也出現了同樣問題,關注度下滑較快,這與其緩慢的產品釋出節奏相關。

單品方面今年上半年最受關注的十五款產品分別來自蘋果、三星、vivo、OPPO、華為五家品牌旗下,其中三星有六款機型上榜,蘋果有四款、華為有三款產品入圍。

2016年Q2智慧手機單品關注度排名

前面提到使用者品牌關注度正在集中在前幾名,現在使用者對單品的關注度同樣印證了這一趨勢,前十名關注的單品來自於品牌關注度前五。蘋果上榜機型iPhone 6S、iPhone 6S Plus已經上市8個多月,仍然強勢佔領強五,令人意外一年多前釋出的iPhone 6也位居前十,充分印證了品牌的力量,另外4英寸的iPhone SE雖然普遍不被市場看好,仍然獲得超高人氣。華為三款上榜機型中Mate 8關注度最高,超過了三星Galaxy S7排名關注度第三名,這款商務續航大屏手機滿足了大部分國人對旗艦機的設想,隨後釋出的P9憑藉徠卡雙攝將國產手機拍照推向頂峰,釋出一年多的P8也榜上有名,P系列的高階人氣已經無人可擋。三星方面分別由Galaxy S7、S7 Edge以及S6、A9、S6 Edge+五款手機上榜,均勻分佈中高階系列中,尤其是S系列打造出的雙曲面屏已經獲得使用者的高度認可,幫助三星開啟再次上升的大門。OPPO R9和vivo Xplay5分別主打超薄拍照和曲面效能旗艦,憑藉差異化的產品規格線上下市場獲得極高銷量。

總體來看無論是品牌還是單品均存在集中化趨勢,在手中可用於換機的資金充裕狀況下,使用者越來越認可大品牌和大品牌帶來的爆品,以三星和蘋果為例,優秀的品牌幫助二者攢足人氣,同時能夠幫助產品延長生命週期;產品方面三星蘋果的系列旗艦的推陳出新成為使用者換機的新選擇,系列化也有利於使用者建立產品和品牌黏性。值得注意的是關注度排名靠前的產品均為旗艦高階產品,因此要想在品牌建設獲得持續積攢人氣的能力,主打旗艦機要比賣千元機更行之有效。

ZDC上半年國內手機市場報告精要:

1、整體消費升級導致智慧手機均價上漲:購買智慧手機已經從解決剛需轉變成了一個以興趣和喜好換機為主導的市場,這種需求也催生了廠商對於品質、設計、服務、生態、售後等圍繞一款產品的全方位追求和建設,不僅智慧手機均價水漲船高,一些以品質為代表的國產品牌受到更多關注,而小米這樣的平價易用品印象的品牌關注度持續下降。

2、國產品牌贏得主舞臺:以往我們熟知的HTC、索尼、LG等國際品牌近幾年已經間接或直接放棄國內市場,除了旗艦市場依然以蘋果和三星為主導之外,不僅以往的千元機市場、就連中高階市場也基本被國內品牌所佔據;除了華為、vivo、OPPO在上半年表現異常出色,關注度佔據前五位,榮耀、樂視、nubia這樣的新興網際網路品牌也贏得了廣泛關注。

3、千元機市場萎縮 品牌急需逃離:無論是關注度還是產品數量,千元以下市場呈現明顯逃離潮,整體消費升級導致智慧手機均價上漲背後折射出當下手機使用者已經脫離“溫飽”狀態,追求高品質體驗與千元機屬性本質背離,千元機市場勢必持續萎縮,另外千元機無法在技術上推動品牌調性建設,長期來看對品牌的樹立並無優勢,對於還在沉迷於千元機市場無法自拔的品牌來說,需要儘快脫身。

4、中高階生存法則 渠道創新雙管齊下:2016年線下回暖迎來新機會,品牌關注度前五都線上下市場有著紮實的渠道,尤其是vivo、OPPO給我們樹立了典型,處於上升階段的金立、樂視也在近些年大力開拓線下;另一方面單品關注前排均在創新創新上下足功夫,三星甚至憑藉Galaxy S7曲面和拍照上的創新迎來二次爆發,尤其是高階產品,創新的投入將決定市場的認可度。

5、對配置的狂熱追求迴歸理性:總體來看一年半內的智慧機平均配置並無跨越式增長,對某些極致效能的追求趨勢也漸漸演變成“夠用就好”;反之,以我們的調研資料刻畫的主流機型的印象為“5.1~5.5英寸1080p螢幕,3/4GB記憶體,3000mAh容量電池,500+1300萬畫素攝像頭”,似乎一款千元機就可以達到這樣的標準,但細分每項配置就有無數難以量化的技術存在,當賣點體現在這些普通消費者更難理解的技術增長點而非單純的數字上時,高階機想要凸顯差異化與高階化越來越困難。