國內的電子商務巨頭京東商城出人意料的在大年三十晚間向美國證券交易所遞交了上市申請。對於很多人來說,京東這上市時點選的是要在新年一開始就督促大家認真學習的節奏啊,因為圍繞這家公司一直以來有著太多的傳聞和謠言,我相信有不少人也和我一樣十分好奇它到底是個什麼情況,所以大年三十挑燈夜讀招股說明書錯過紅包無數。

關於這個時點的選擇我們已經看到了太多猜測,不乏很多陰謀的論調。這個時點雖然出乎意料之外但卻也在情理之中。從資本市場的情況來看,投資者對中概股的接受程度正在復甦,前面已有去哪兒、汽車之家、58同城上市探路,電商業內的幾隻股票國內的唯品會、美國的Zulily以及亞馬遜都有很好的表現,估值處於高位,因此現在可能是一個相對較好的視窗期。此外,從財務報表來看目前京東並不缺錢,現金流非常健康,但是劉強東在年初為京東制定的新戰略方向如O2O、網際網路金融、移動網際網路和大資料等無疑都需要大量的資金,此外京東的物流建設也還處於投入期,選擇現在融資也是為了更長遠的戰略考量。

相比為什麼選擇這個時點遞交上市申請我更關心這是一傢什麼樣的公司。我在前面的文章用財務資料解讀了唯品會與TJX、阿里巴巴,本文我用同樣的套路來解讀一下京東,並根據需要選取了亞馬遜、阿里巴巴以及蘇寧與京東進行對比,以方便大家全面認識京東商城的財務狀況以及核心競爭力。至於京東有多少倉庫、配送站、東哥又持有多少股份能不能成為首富等媒體更關心的問題我就不在文中解讀了,大家可以參見相關報導。

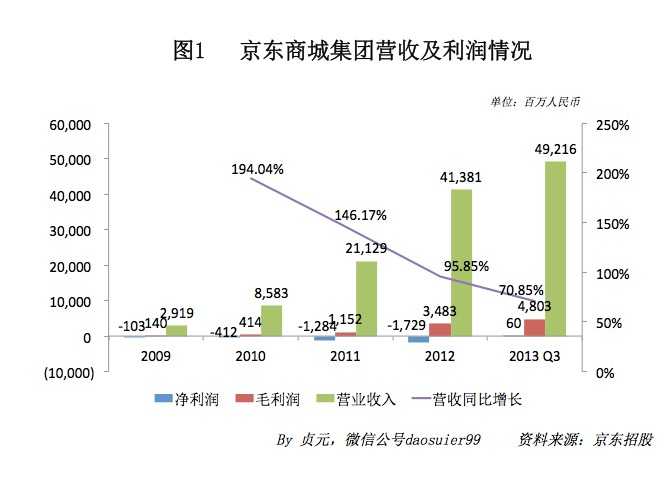

首先我們來看營收增長的情況

圖1列出了京東商城近幾年的營收、毛利以及淨利潤的狀況,我們可以看出京東這幾年的增速驚人。2010年至2012年增速分別達到了194.04%、146.17%和95.85%,2013年是京東的“修養生息”之年,在內部進行大量結構和管理調整的同時依然保持了比較高的營收增長,2013年前九個月淨營收為492.16億元,同比增速達到70.85%。

在營業收入高速增長的同時,京東商城的毛利潤以更高的速度增長。2010至2012三年間增速分別達到了195.71%、178.26%和202.34%。2013年前九個月毛利潤的同比增速依然高達105.78%。得益於毛利的不斷增長和成本的優化控制,京東商城在去年的前九個月實現了盈利,大致在6000多萬元,而在之前的2011年和2012年京東商城則是大幅的虧損。

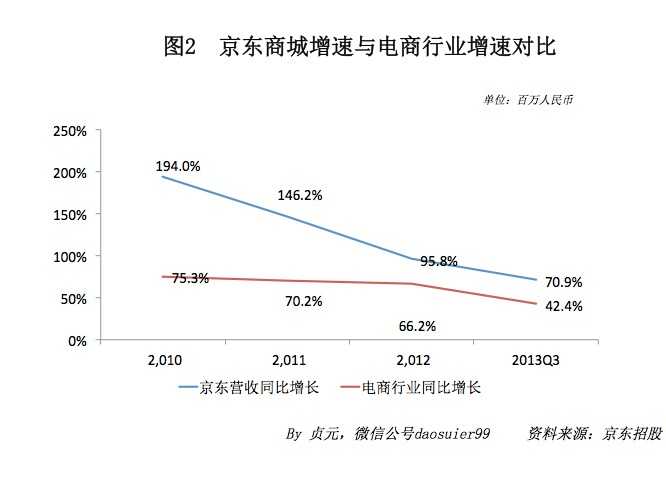

為了大家便於理解,此處我們做兩個對比。首先是京東營收的增速和網購市場整體增速的對比,如圖2。隨著網購市場的規模越來越大,雖然京東和網購市場的整體增速都在放緩,但是京東的增速還是遠高於全行業,這是比較難得的。

然後我們再將京東的營收增速與行業內幾家主要的競爭對手進行對比,如表1。京東的營收增速在以下四家電商公司中也是比較高的。

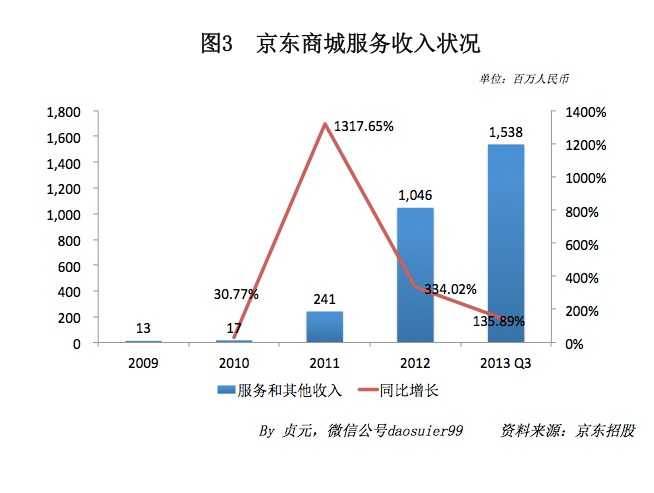

然後我提醒大家關注京東商城利潤表中來自於服務專案的收入。之前寫過一篇文章《電商平臺的零售之道:零售賺錢養家,其他貌美如花》對亞馬遜的零售之道有過論述,大家都知道零售其實是非常苦的一門生意,毛利微薄,但是基於大的零售平臺卻可以有很多衍生業務,例如亞馬遜的雲端計算、廣告等,此道理同樣適用於京東。亞馬遜的超高估值很大程度上得益於其服務收入的快速增長,對於京東來說支撐未來估值一個非常關鍵的因素也是來自於服務收入的增長。在招股說明書中我們也確實看到京東商城來自於服務部分的收入增長迅速(如圖3),此處京東的服務收入應該是包含第三方平臺的佣金收入、廣告以及技術服務等。

最後雖然財務報表顯示京東商城2013年前九個月實現盈利6000萬人民幣,但是其主營業務並未盈利,即運營利潤仍然為負數,不過虧損的敞口正在大幅縮小(見圖4)。去年前九個月來自於利息等其他方面的收入很好地填上了運營利潤的虧空,也說明京東作為一個電商平臺的規模效益開始顯現。

第二我們來看京東商城的費用結構情況

京東在利潤表中採取了和亞馬遜一樣的結構,因此我們一起來對比看(見表2和表3)。亞馬遜在訂單處理成本(即物流成本)、技術和內容以及市場費用上明顯高於京東商城,因此亞馬遜在費用銷售佔比上是京東的兩倍多。這一方面顯示了京東很好的成本控制能力,另一方面也說明京東在某些方面的投入還需要加強,尤其是技術方面的投入,這是未來競爭力的保證,也是支撐營收中服務收入的關鍵,至於服務收入的重要性上面已經提及。

值得一提的是得益於京東物流投資規模效應的顯現,京東的訂單處理成本最近三年持續下降。而且大家都知道國際化是京東的下一個戰略目標,如果京東能在國際市場上繼續保持這種低成本高效率的運營模式,無疑是非常有競爭力的。

第三來看我們來看盈利的情況

圖5給出了京東商城毛利率和淨利率的狀況,我們可以看到隨著品類的不斷擴張和投入的深化,這幾年京東的毛利率在不斷提高,已經從2009年的4.80%提升至2013年前九個月的9.76%,與此同時虧損的敞口也在不斷地縮小,前九個月已經實現了微利。

同樣我們拿幾家主要公司的毛利率和淨利率情況做一個對比。從表4和表5中可以看到雖然京東的毛利率和淨利率在不斷地提升,但是相比亞馬遜、蘇寧還是有一定的差距,更別提作為電商資訊服務商的阿里巴巴了。值得注意的是在2013年前九個月,雖然京東9.76%的毛利率水平相比亞馬遜的27.61%和蘇寧的15.02%還有不小的差距,但是在這種情況下卻能實現0.12%的淨利率,與亞馬遜的0.07%和蘇寧的0.55%相差毫釐之間,這顯示出了京東線上模式對陣蘇寧線下模式的成本優勢,就是與電商巨頭亞馬遜相比京東的成本控制也是可圈可點。在招股說明書中我們看到了京東對物流設施進行了大量的投資,並且上市之後還將進行更多的投資,隨著物流佈局的不斷完善,預計規模效應將更加明顯。

第四,我們來看資產運營效率的狀況

資產管理比率是衡量公司資產管理效率的財務指標,這裡我選取了對零售企業最重要的存貨週轉天數和總資產週轉天數進行對比。

從表6和表7中我們可以看出,隨著京東不斷從3C垂直品類向圖書、日用百貨等全品類擴張,京東存貨週轉天數和總資產週轉天數有所提升,但是相比亞馬遜、尤其是蘇寧來說仍然保持著較高的競爭力。

第五,我們來看現金運營的狀況

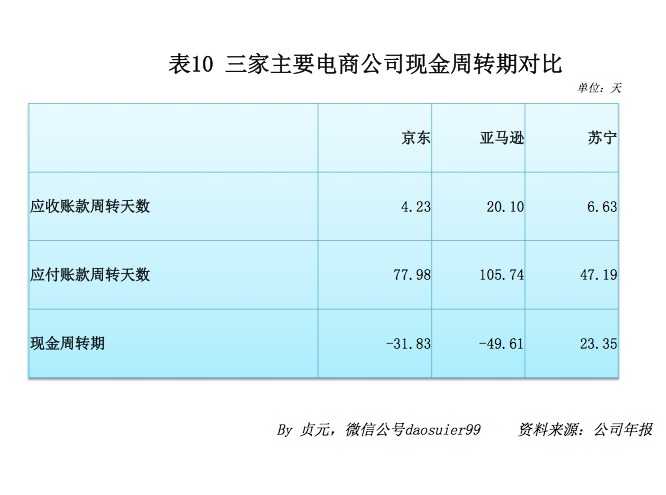

應付賬款週轉天數對於零售企業來說具有特殊的意義。應付賬款週轉天數反映了企業佔有供應商資金時間的長短,俗稱賬期。亞馬遜由於發展的相對比較成熟,因此賬期也比較穩定,大概在100天以上(見表9)。隨著規模的擴大,不管是京東還是蘇寧應付賬款週轉天數都在日益提升,而且還比較明顯。這一方面與品類的擴張有關係,另一方面也顯示了京東、蘇寧等零售企業對上游供應商議價能力的提升。

現金週轉期是指購買存貨支付現金到收回現金這一期間的長度,計算方式是用應收賬款週轉天數減去應付賬款週轉天數加上存貨週轉天數。由於在較長時間裡佔用了供應商的大批資金,京東和亞馬遜的這一指標為負(見表10),這也預示著京東和亞馬遜這樣的企業靠著內部有序經營已經基本可以保證現金流的正常運轉,不過就是上游的供應商會苦點,這也是零售業的一個基本規則吧。

第六,我們來看創現能力的相關指標

創現能力是指企業創造現金淨流量的能力。企業的創現能力表明了企業從現金流量角度的產出效率,同時也表明了企業利潤的風險程度。這裡對企業創現能力的考察選用了經營現金淨流量與淨利潤之比和總資產現金流量創造率兩個指標。其中經營現金淨流量與淨利潤之比反映了企業當期實現淨利潤中創造的現金淨流量;總資產現金流量創造率指標表示企業包括淨資產和負債在內的全部資產的總體創現能力,是評價企業資產營運效率的重要指標。

總體來看京東顯示了較強的創現能力,顯示了電子商務這種新經濟模式較高的資產利用效率(見表11、表12)。

第七,我們來看資本回報率的情況

雖然京東前幾年的淨利率都為負,資本淨利率和權益淨利率這兩個指標意義不是很大,但是2013年前九個月京東的淨利潤已經轉正,我們看到相比亞馬遜和蘇寧,京東在這兩個指標上也有較大的提升潛力(見表13和表14),不過這也取決於未來的盈利狀況。

第八,我們來看償債能力的相關指標

由於零售行業的特點企業會佔有一定量的供應商資金,也就是存在不少的應付賬款,因此不管是京東還是亞馬遜、蘇寧的資產負債率都保持在較高的位置,不過總體來看還是比較健康,尤其是京東這幾年隨著資產規模的擴大資產負債率下降明顯(見表15)。

經營活動現金淨流量與流動負債比率反映了本期經營活動產生的現金淨流量足以支付流動負債的可能性,表明了企業短期債務的安全程度。京東在2010年和2011年間短期償債能力不是特別健康,但是目前從指標上來看短期償債能力要高於亞馬遜和蘇寧(見表16)。

債務償付期是負債總額和經營活動現金淨流量的比率,反應按檔期經營活動中可獲得的現金淨流量償還全部債務所需的時間。京東的這一指標稍弱於亞馬遜,但是在逐年改善(見表17),表中的空格為當期的經營活動現金流量為負無法計算的情況。

最後我們來總結一下

作為國內的電商巨頭,京東在電子商務市場,尤其是自營電商市場佔有絕對領先的位置。在1000億交易額的情況下營收增速能遠超行業非常難得,更為可貴的是隨著品類的擴張、第三方平臺的快速發展以及平臺經濟效益的顯現,京東商城的毛利率處於穩步提升的區間,淨利率也已經轉正。

大家也都普遍認可物流是京東的核心競爭力之一,從財報中也可以看出京東擁有非常龐大的物流網路,更重要的是從費用結構上來這種網路的運營是低成本的,這是京東繼續發展乃至進行國際化的最大倚仗。

此外,京東在資產運營、現金運營、創現能力等指標上都顯示出了電子商務這種新經濟模式的較高效率和特色。

當然,京東的未來發展也存在一些隱憂,主要來自於阿里以及騰訊方面的競爭,尤其是移動網際網路帶來行業變革,非常考驗京東管理層的眼光和決策能力。