嬰幼童市場定義:嬰幼童市場是指以0-6歲的嬰幼童與幼童為需求主體,涵蓋從嬰兒出生哺乳、養育、教育三大階段所有需求的產品及服務的綜合市場;從產品形態上來看,嬰幼童市場包括嬰幼童產品和嬰幼童服務兩個大類。

本文主要研究嬰幼童產品市場中的:紙尿褲、奶粉、沐浴露、輔食等產品的具體品類資訊。

嬰幼童紙尿褲

中低度集中寡佔型市場幫寶適穩居市場第一,華資企業前十中一半席位,市場整體競爭激烈;紙尿褲尺寸變更需要是消費者更換品牌的重要節點,紙尿褲是否適合寶寶是消費者更換品牌的重要原因。

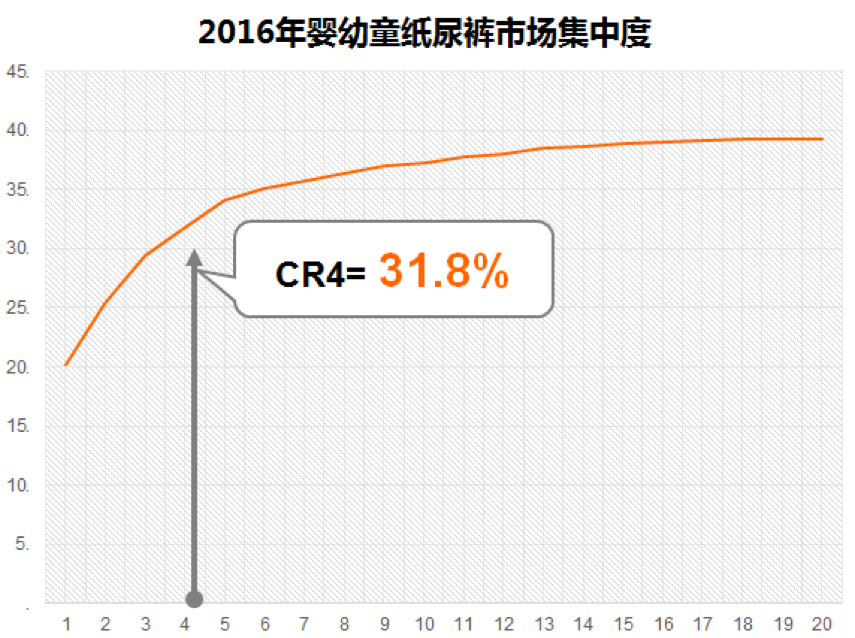

紙尿褲產品市場屬中低度集中寡佔型市場

CTR-CNRS *中國城市居民調查資料顯示:嬰幼童紙尿褲產品市場屬於中低度集中寡佔型市場;市場排名前四的企業佔據市場1/3的份額。通過集中度曲線可以看出排名靠後的眾多企業佔據市場份額較少,競爭較為激烈。

資料來源: CNRS 2016.1-12 (全國60城市)

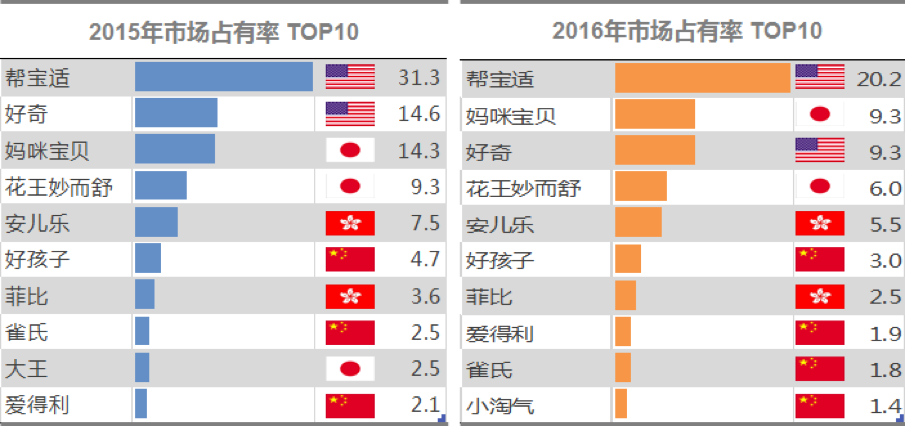

幫寶適穩居紙尿褲市場第一,合資企業佔Top10半壁江山

從近三年的市場TOP10品牌變化情況來看,美國的幫寶適品牌一直穩居市場第一的位置,市場優勢明顯;相較於2013年,2015年前五名紙尿褲品牌排位略有變化,但均穩佔市場前列,前十名的紙尿褲品牌中一半為合資企業。

資料來源: CNRS 2016.1-12 (全國60城市)

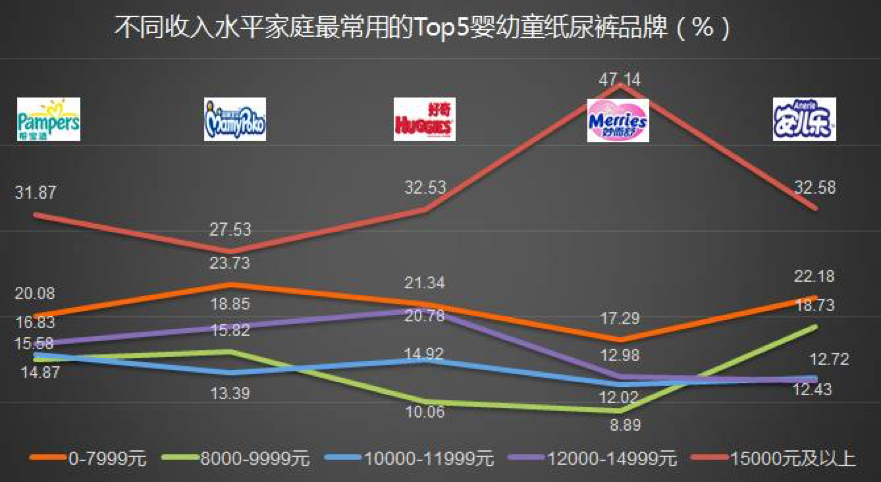

幫寶適在不同收入水平家庭中都佔據明顯優勢

紙尿褲TOP 5品牌中的幫寶適隨著家庭收入水平的提高呈現明顯的上升趨勢;媽咪寶貝的市場佔有率在中等和高等收入家庭均有較高的佔有率,佔比僅次於幫寶適。

資料來源: CNRS 2016.1-12 (全國60城市)

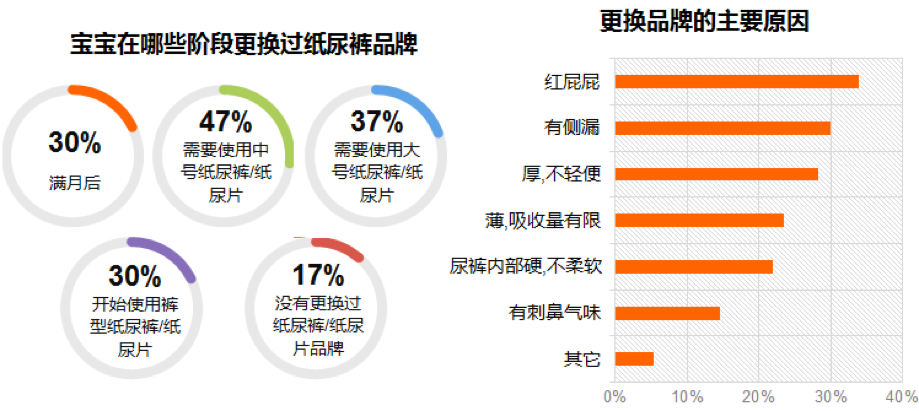

嬰兒成長紙尿褲尺寸的變更是消費者更換品牌的重要節點

寶寶需要更換中號紙尿褲時是消費者變更使用的紙尿褲品牌的首要時間節點,佔比達47%;變換大號紙尿褲是第二重要更換品牌節點,品牌變更比例達37%;變更紙尿褲的原因選擇最多的是寶寶出現“紅屁屁”現象,其次是發生側漏現象,紙尿褲是否適合寶寶是消費者最關心的原因之一。

資料來源: CMBS 2015年

嬰幼童奶粉

中高度集中寡佔型市場,居前品牌市場佔有率高;前三品牌市場優勢相對明顯,中資品牌佔有率提升;不同收入家庭品牌市場佔有率差異大;奶粉是否適合寶寶是更換品牌的重要因素。

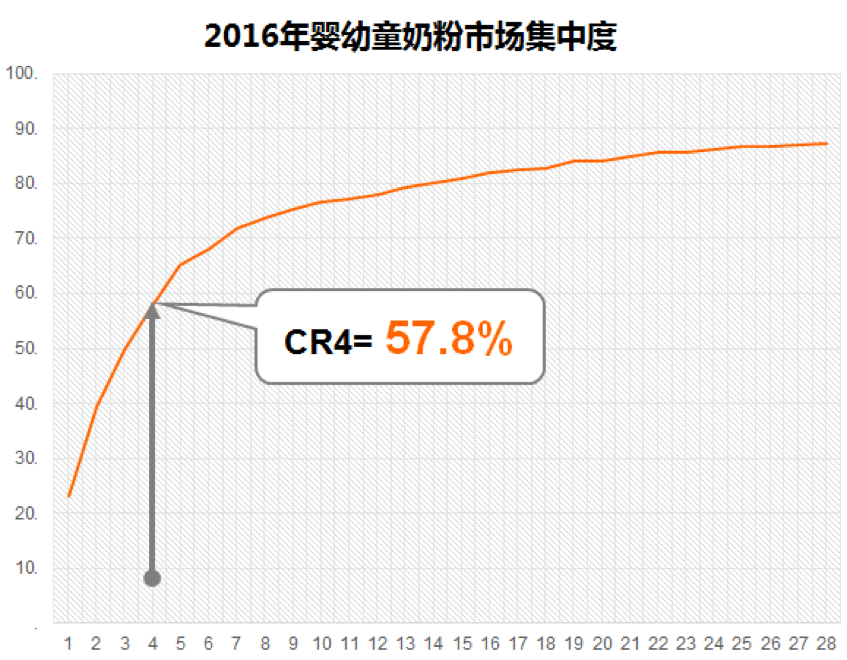

嬰幼童奶粉市場屬中高度集中寡佔型市場

CNRS顯示,嬰幼童奶粉市場屬於中高度集中寡佔型市場;市場排名前四的企業佔據市場超過一半的份額;通過集中度曲線可以看出市場排名靠前的企業佔據著市場絕大部分的份額,前10企業市場份額已超過70%。

資料來源: CNRS 2016.1-12 (全國60城市)

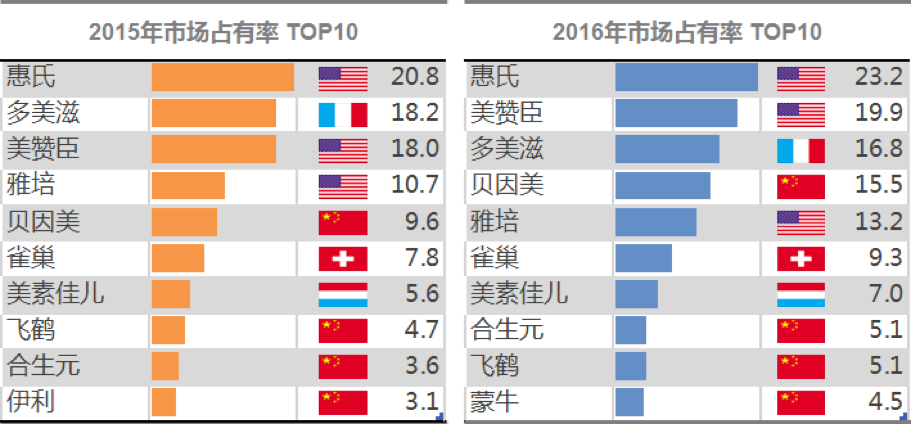

TOP3奶粉品牌市場地位穩定,TOP10中中資企業佔4席位

從近三年的市場TOP10品牌變化情況來看,位居第一階梯的惠氏、多美滋、美贊臣較後面品牌市場優勢明顯,市場地位相對穩定;前10名品牌中中資企業佔據4個席位,其中貝因美2015年躋身市場前四品牌,飛鶴3年來始終保持排名第八的位置。

資料來源: CNRS 2016.1-12 (全國60城市)

佔據市場第一份額的惠氏品牌在不同收入水平家庭中呈現在較為明顯的收入越高

奶粉TOP 5中惠氏品牌的市場佔比隨著家庭收入的增長有越高的比例趨勢;貝因美則呈現著相反趨勢,家庭收入水平越高,市場佔比反而越低;其他品牌在不同收入水平家庭中市場佔比差異明顯,但無明顯變化趨勢 。

資料來源: CNRS 2016.1-12 (全國60城市)

奶粉是否與符合寶寶喜好符合是家長更換品牌的首考因素

嬰幼童奶粉是寶寶成長最為重要的產品,寶寶對於奶粉口味的喜愛程度是家長最為關注的因素;調查顯示,有22%的消費者曾因為家中寶寶不喜歡奶粉口味而更換品牌,其次奶粉是否會使寶寶產生不良反應也是家長更換品牌的重要原因,佔比達21%。

資料來源: CNRS 2016.1-12 (全國60城市)

嬰幼童沐浴露

中高度集中寡佔型市場,居前品牌高佔據市場份額,排後品牌發展阻力大;強生市場優勢極高,中資品牌競爭力強勁,其他TOP5品牌在不同家庭中的市場佔有差異不明顯。

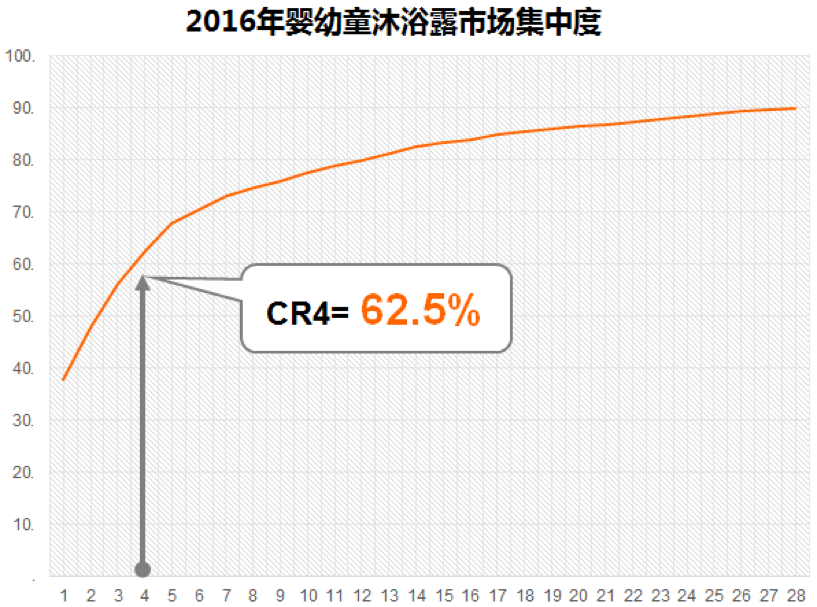

嬰幼童沐浴露產品屬於中高度集中寡佔型市場

CNRS顯示,嬰幼童沐浴露市場屬於中高度集中寡佔型市場;市場排名前四的企業佔據市場份額超過60%,市場佔據優勢較;市場較為高度集中於排名靠前的幾家品牌,後排企業發展阻力較大。

資料來源: CNRS 2016.1-12 (全國60城市)

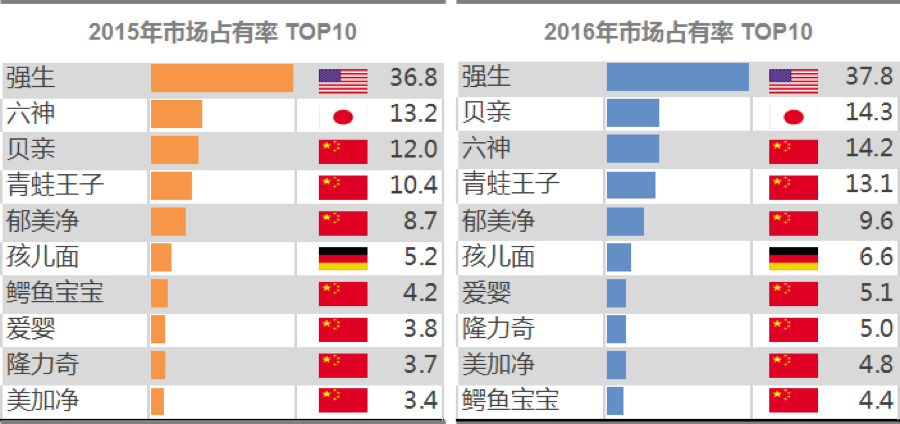

強生市場優勢極高,中資企業市場競爭力強勁

從近三年的市場TOP10品牌變化情況來看,強生在嬰幼童沐浴露行業的市場地位優勢極大,穩居市場第一;排名靠前的七家企業排位相對穩定,前十品牌中中資品牌佔據七家,在該市場中國企業的競爭力較為強勁。

資料來源: CNRS 2016.1-12 (全國60城市)

強生品牌在不同收入水平家庭中的市場佔有優勢極為明顯

Top5中,強生品牌隨家庭收入的變化無明顯市場變化;排名第二的貝親在低收入家庭中市場佔有率相對較低 l其他品牌在不同收入水平家庭中的市場佔有極其近似,市場較為膠著。

資料來源: CNRS 2016.1-12 (全國60城市)

嬰幼童輔食

高度集中寡佔型市場,市場佔有率呈均勻階梯狀分佈;中資品牌的市場競爭力強勁,TOP10由中資品牌和國際大品牌佔據;貝因美和亨氏在不同收入家庭中均佔有明顯的優勢。

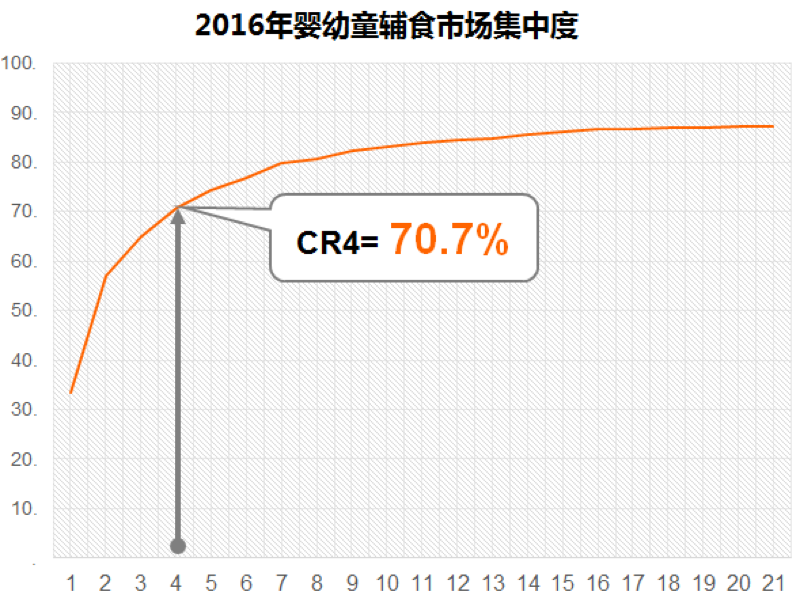

嬰幼童輔食屬於高度集中寡佔型市場

資料顯示,嬰幼童輔食市場屬於高度集中寡佔型市場;市場排名前四的企業佔據市場超七成的份額,通過集中度曲線可以看出市場階梯狀排位分佈明顯,市場佔有率分佈均勻。

資料來源: CNRS 2016.1-12 (全國60城市)

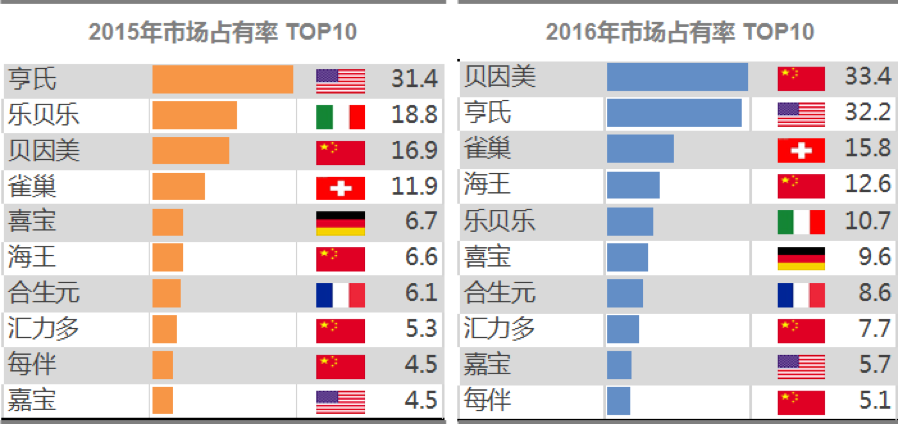

市場隨排位變化呈明顯正比例分佈,中資企業優勢明顯

從近三年的市場TOP10品牌變化情況來看,亨氏、貝因美在嬰幼童輔食的市場地位優勢明顯,穩居市場前三;排名靠前的十家企業排位相對穩定,前十品牌中中資品牌佔據七家,在該市場中國企業的競爭力較為強勁。

資料來源: CNRS 2016.1-12 (全國60城市)

貝因美品牌在不同收入水平家庭中的市場佔有優勢較為明顯

TOP5品牌中的貝因美品牌隨家庭收入的增高有明顯的高的滲透率;排名第二的亨氏與貝因美的分佈水平相當,其他品牌的市場滲透率則相對較低,與前兩個品牌有明顯的差別。

資料來源: CNRS 2016.1-12 (全國60城市)